Услуги факторинга для малого бизнеса: существенные условия договора

Все больше российских предприятий в целях получения финансирования при расчетах с контрагентами вступают в факторинговые отношения. Востребованность такой финансовой услуги как факторинг обусловлена многими ее преимуществами для каждой из сторон сделок.

Определение факторинга

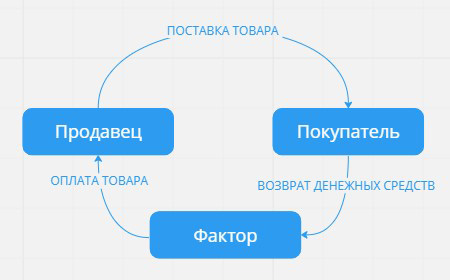

Факторинг – это финансовый инструмент, позволяющий покупателю – покупать товар или услугу с отсрочкой платежа, а продавцу – получать от фактора комплекс услуг, в который входят авансирование выручки, защита от риска неплатежа, сбор платежей в договорные сроки или после их окончания, учет дебиторской задолженности.

Факторинг — правоотношение, при котором:

- Поставщик товара получает оплату сразу после его передачи покупателю, и платит за товар при этом третья сторона — фактор.

Как правило, фактором выступает банк или специальная финансовая организация. Фактор получает от продавца процент или комиссию за предоставленные денежные средства, а также оказывает продавцу те или иные вспомогательные услуги (финансового, бухгалтерского характера).

- Покупатель обязуется рассчитаться с фактором, перечислив ему сумму в счет оплаты поставки — после получения письменного уведомления о том, что это необходимо сделать (п. 1 ст. 830 ГК РФ).

После оплаты фактору покупатель освобождается от обязательств перед продавцом на соответствующую сумму. Но если оплата покупателем не произведена, то в соответствии с факторинговым договором сумма, что выдавалась на оплату товаров фактором, взыскивается с покупателя.

Продавец, покупатель и фактор в установленном порядке заключают договор факторинга. В нем прописывается, что будет производиться оплата товара с уступкой прав требования на ее взыскание. В свою очередь, продавец и фактор заключают отдельный договор, определяющий параметры финансирования поставки, а также возмещения денежных средств, предоставленных поставщику в счет переданных покупателю товаров.

Возникает вопрос — чем факторинг принципиально отличается от кредита, который тот же банк мог бы выдать покупателю на оплату товара? Отличия (и преимущества) факторинга в том, что:

- поставщик быстро получает деньги в счет поставки (в случае с кредитом нужно ждать, пока его оформят и одобрят по заявке покупателя);

- покупатель быстро получает товар и запускает его в оборот;

- не требуется залог (и иные методы обеспечения займа);

- оговариваются удобные для сторон договора поставки (и устраивающие банк) сроки расчетов по сумме, предоставленной на оплату товара (при этом, однажды установленные сроки могут откладываться по предусмотренным договором основаниям);

- можно договориться об увеличении финансирования в процессе расчетов за поставки.

Принимая решение по выплате сумм в рамках факторинга, банк очевидным образом более тщательно, чем при рассмотрении кредитной заявки, оценивает платежеспособность сторон сделки. Поэтому, сам факт предоставления денег по факторингу может быть оценен бизнесом как совершенно официальное признание собственной финансовой устойчивости. Который затем может положительно сказаться на перспективах получения как таковых кредитов (от того же банка или других финансовых организаций).

Исходя из содержания факторингового договора (и дополнительного договора между фактором и продавцом) по существу определяется конкретный вид факторинга. Он определяет размер суммы на оплату товара (в процентах от его стоимости), порядок выполнения сторонами обязательств.

Виды факторинга: с регрессом и без, их характеристика

Классификация договоров факторинга может происходить по разным основаниям. Но чаще всего они подразделяются на те, по которому факторинг осуществляется:

- с регрессом;

- без регресса.

Факторинг с регрессом предусматривает возможность выставления фактором требований в размере суммы, предоставленной на оплату товара, к поставщику товара — в случае, если покупатель оказывается не в состоянии перевести деньги фактору. В свою очередь, факторинг без регресса исключает возможность выставления «обратных» требований к поставщику — перед фактором остается ответственен только покупатель.

Факторинг с регрессом заключается на следующих типичных условиях:

- деньги на оплату товаров составляют до 90-100% от стоимости поставки;

- комиссия фактора за оказываемые услуги относительно невысока;

- требования к платежеспособности поставщика и покупателя ниже.

В свою очередь, при факторинге без регресса:

- сумма оплаты от фактора обычно не превышает 70-80% от стоимости поставки;

- фактор взимает существенную комиссию;

- высоки требования к финансовой устойчивости покупателя.

Таким образом, факторинг с регрессом более мягкий по условиям, что вполне объяснимо возможностью обеспечения возврата денег фактором двумя путями — если не заплатил покупатель, то может получиться взыскать долги с поставщика.

Реверсивный факторинг

Есть еще реверсивный факторинг. Он предусматривает, что деньги от фактора получает уже не продавец, а покупатель. Соответствующая сумма может быть направлена фактором напрямую поставщику (в счет погашения долга покупателя).

При этом, по рассматриваемому договору:

- покупатель может иметь право предъявить к фактору требования по возврату денег при определенных обстоятельствах (например, если оплаченный товар окажется некачественным или не соответствующим договору поставки);

- фактор может предъявить требования к поставщику по возмещению выданной покупателю суммы, если покупатель вовремя не рассчитается с фактором.

По существу, указанные опции представляют собой специфические виды регресса. В этом случае договор факторинга классифицируется как реверсивный с регрессом.

Таким образом, факторинговый договор:

- с регрессом — позволяет фактору взыскать сумму долга, которую обязана изначально выплачивать одна сторона, с другой стороны;

- без регресса — позволяет фактору взыскать долг только с одной стороны (поставщика, покупателя).

Рассмотрим работу различных факторинговых схем — с регрессом и без, на примерах.

Факторинг с регрессом и без: примеры расчета

Допустим, поставщик «Альфа» заключил контракт с покупателем «Бета» на поставку товаров ценой 100 000 рублей. «Альфа» оформляет факторинг с регрессом через финансовую организацию «Гамма» на сумму 90 000 рублей и сразу получает эту сумму.

«Бета» оказывается совершенно не способна рассчитаться перед «Гаммой»: фактор получает 0 рублей. «Гамма» в рамках регресса вынуждена взыскивать долг в размере 90 000 с «Альфы». Которая затем может попробовать сама взыскать с «Беты» долги по поставке (но нет гарантий, что получится).

Второй вариант: «Альфа» оформила факторинг без регресса. В этом случае «Гамма» готова предоставить только 70 000 рублей. В отсутствие платежей от «Беты» поставщик «Альфа» ничего не должна фактору — он сам будет заниматься взысканием. «Альфа» получает гарантированное финансирование в счет поставки (пусть и не на полную стоимость проданных товаров).

Следует учитывать, что «Альфа» заплатит при регрессном варианте меньшую комиссию, что несколько снизит общий риск. Однако, при срабатывании сценария нулевой платежеспособности «Беты» общие потери поставщика будут намного выше, чем при варианте без регресса.

Факторинговые договоры могут заключать предприятия разных масштабов. При этом, все больше малых предприятий на регулярной основе обращаются к услугам факторов.

Услуги факторинга для малого бизнеса: что в себя включают

Для МСП факторинг — инструмент:

- ускорения расчетов, увеличения объема оборотных средств (особенно, если стоит вопрос по расширению ассортимента производимых товаров, выхода на новые рынки);

- передачи компетенций по взысканию задолженности за оплату товара (которая могла бы образоваться при прямых расчетах без факторинга) третьей стороне — фактору.

Факторинговое соглашение предусматривает не только финансирование в чистом виде, но также дополнительные услуги, оказываемые в пользу той или иной стороны сделки с банком (поставщика — при обычном факторинге, покупателя — при реверсивном). В числе таких услуг — те, что могут быть крайне полезны для малого предприятия:

- ведение бухгалтерского учета сумм по договору факторинга;

- ведение документооборота с контрагентом;

- анализ показателей хозяйственной деятельности.

Могут заключаться различные дополнительные соглашения, направленные на минимизацию рисков сторон (например, договор страхования от банкротства).

Автоматизировать процессы факторинга для бизнеса помогают различные полезные сервисы, например .

Чтобы справедливо распределить риски, стороны должны внимательно отнестись к заключению договора факторинга. Рассмотрим, какие ключевые положения в нем следует предусмотреть.

Договор факторинга: существенные условия и особенности

В самом общем случае в договоре факторинга прописывается, что (статья 824 ГК РФ — ):

- Поставщик уступает фактору денежные требования к покупателю, а фактор предоставляет поставщику финансирование (в размере соответствующих требований) и различные дополнительные услуги.

- Договор считается оформленным, если стороны заключили существенные условия:

- о выплате денег в счет уступаемых требований;

- о бухгалтерском и финансовом учете соответствующих требований;

- о реализации прав поставщика по финансовым требованиям.

Заключая договор факторинга, стороны должны иметь в виду, что:

- Размер комиссии, уплачиваемой фактору, не следует отражать в договоре факторинга в целях уменьшения налоговой базы, поскольку условие о комиссии может быть признано не соответствующим предмету договора и не преследующим деловой цели.

Соответственно, наличие пункта о комиссии в договоре не образует условий для получения обоснованных налоговых преференций (постановление ФАС Восточно-Сибирского округа) от 24.01.2007 № А10-439/05-Ф02-3106/06-С1).

- В случае, если договор факторинга прямо не устанавливает ответственность поставщика перед фактором при неосуществлении оплаты покупателем (то есть, прямо не предусматривает регресс), то фактор не вправе взыскивать задолженность с поставщика.

Таким образом, регресс должен быть однозначно прописан в договоре, и при этом применяться только при наличии обстоятельств, предусмотренных договором (постановление ФАС Уральского округа от 26.04.2012 № Ф09-1885/12 по делу № А60-18875/2011).

- Договором факторинга может быть предусмотрена переуступка денежного требования фактором третьему лицу.

Для этого стороны должны согласовать переуступку (ст. 829 ГК РФ). Однако, она, скорее всего, будет рассмотрена поставщиком как условие, снижающее перспективность и экономический смысл соглашения. Он, вероятно, пожелает выстраивать сотрудничество с конкретным фактором — и не будет готов к смене контрагента.

Учет факторинга в бухгалтерском учете

Для поставщика и покупателя важно корректно отразить расчеты в рамках факторинга в бухгалтерских регистрах.

Проводки в бухучете на стороне продавца

На стороне поставщика операции по факторингу проводятся по счету 76 (инструкция по приказу Минфина России от 31.10.2002 № 94н). При этом, следует применять специальный субсчет — например, 76.01 («Расчеты с финансовым агентом»).

Типичная цепочка факторинговых проводок на стороне поставщика:

- ДТ 62 КТ 90 (субсчет «Поступления») — показана задолженность от покупателя на сумму поставки товаров;

- ДТ 90 («НДС») КТ 68 («Расчеты по НДС») — показан НДС по соответствующей поставке;

- ДТ 76 КТ 91 («Прочие доходы») — показана задолженность от фактора (после оформления уступки права требования);

- ДТ 91 («Прочие расходы») КТ 62 — задолженность покупателя за поставку списана;

- ДТ 51 КТ 76 — получены деньги от фактора (соответственно, его задолженность по уступке погашена).

Бухгалтерские проводки на стороне покупателя

В свою очередь, на стороне покупателя формируется следующая цепочка проводок:

- ДТ 41 КТ 60 — показана задолженность перед продавцом за поставку товаров;

- ДТ 19 КТ 60 — выделен НДС;

- ДТ 68 КТ 19 — НДС принят к вычету;

- ДТ 60 КТ 60 — задолженность переведена на фактора (после получения уведомления, в котором сказано об уступке прав требований);

- ДТ 60 КТ 51 — отражена выплата денежных средств фактору.

Не считая нюансов бухгалтерского учета, есть ряд иных особенностей факторинговых правоотношений, которые следует знать предпринимателю.

Что еще нужно знать о факторинге

Можно обратить внимание на следующее:

- Деньги по факторингу имеет смысл направлять в реальное производство (увеличение продаж), которое с высокой вероятностью покажет позитивный экономический эффект.

Получать финансирование под рекламу, проведение деловых конференций и иные цели с трудно просчитываемым финансовым результатом — не слишком продуктивно. Лучше привлечь для этого обыкновенный кредит.

- Факторинг — это правоотношение, направленное, прежде всего, на выстраивание долговременного партнерства.

Гибкие сроки расчетов, индивидуальный подход к оценке платежеспособности принципиально отличают факторинг от кредитования. Указанные преференции по определению обусловлены стремлением сторон выстраивать доверительные отношения. Можно говорить о том, что именно факторинг создает среду для выявления добросовестных (а не просто платежеспособных) партнеров — готовых к совместному достижению стратегических целей в бизнесе. Что является особенно значимым условием для развития малых и средних предприятий.

- Выбор фактора может быть обусловлен:

- оперативностью принятия решения о финансировании;

- скоростью расчетов;

- отраслевой специализацией (соответственно, уровнем компетенций по оценке платежеспособности хозяйствующих субъектов с учетом особенностей сегмента их деятельности).

Фактор должен обладать достаточной финансовой устойчивостью — чтобы каждая из сторон была уверена в стабильности финансирования и квалифицированной правовой поддержке при реализации имущественных прав.

Резюме

Факторинг — инструмент, выгодный для каждого участника правоотношений. Для поставщика он образует возможность получить немедленную оплату за поставку. Для покупателя — оперативно принять товар в оборот и запустить в производство. Фактор получает выгоду от комиссий и платы за услуги.

В соответствии с гибкими условиями заключаемых соглашений, партнеры выстраивают защищенную от рисков схему финансирования сделки, ускоряют расчеты, повышают качество учета денежных потоков.

Для успешного ведения бизнеса можно подобрать необходимое оборудование для , , , и других направлений предпринимательской деятельности.