Чек самозанятого в приложении МОЙ НАЛОГ

Самозанятые лица – новая форма ведения бизнеса в России. К данной категории законом относятся граждане, которые без регистрации ИП и без создания организации, вправе заниматься предпринимательской деятельностью. Но вот вопрос: нужна ли онлайн-касса, какой чек самозанятого, когда и в каком виде они должны выдавать своим покупателям (клиентам)?

У кого есть право стать самозанятым

Согласно Федеральному закону от 27 ноября 2018 года N 422-ФЗ () самозанятыми могут становиться лишь физические лица, работающие без работодателя и не нанимающие сами по трудовым договорам сотрудников (п. 7 ст. 2). Однако брать работников по гражданско-правовым соглашениям не возбраняется. Кроме того, такие граждане обязуются с профессионального дохода платить налог. Применять указанный режим можно только при одновременном соблюдении двух условий:

- если деятельность осуществляется без найма работников по трудовым контрактам и без наличия работодателя (работодателя – в понимании абзаца 4 статьи 20 Трудового Кодекса РФ);

- если физическое лицо не занимается видами деятельности и не соответствует критериям, какие перечислены в п. 2 ст. 4 и в п. 2 ст. 6 закона 422-ФЗ «О самозанятости».

Стоит отметить, закон N 422-ФЗ предусматривает обязанность самозанятого гражданина встать на учет в качестве ИП только, если того требуют иные федеральные законы, регламентирующие конкретный вид деятельности (п.6 ст. 2). Например, когда для работы необходима лицензия.

Одновременно 422-ФЗ не запрещает предпринимателям, уже зарегистрированным в установленном порядке как ИП, перейти на специальный налоговый режим «Налог на профессиональный доход» (п. 1 ст. 2) (далее – спецрежим НПД). Чтобы совершить переход, необходимо соблюсти те же требования, какие распространяются на простых граждан, решивших стать самозанятыми. Статус индивидуального предпринимателя не теряется (п. 1 ст. 2). Но совмещение нового спецрежима НПД с иными специальными налоговыми режимами не допускается (пп. 7 п. 2 ст. 4).

Нужна ли онлайн-касса плательщикам налога на профессиональный доход

Законом № 54-ФЗ на любых предпринимателей возложена обязанность по участию кассового аппарата при расчетах. Данное требование распространяется на юридические лица и ИП по всей России. При этом есть ряд исключений, позволяющих не применять онлайн-кассы или использовать их с ограничениями. Такое исключение предусмотрено и для ИП, признанных пользователями нового спецрежима НПД.

Закон № 54-ФЗ в ст. 2 (п. 2.2) четко указал: индивидуальные предприниматели, платящие налог на профдоход, не применяют контрольно-кассовую технику — . Данное положение касается только тех видов деятельности, какие подпадают под новый спецрежим НПД.

Для граждан, ставших самозанятыми, 54-ФЗ вообще не предусматривает обязанность использования ККТ при расчетах. В понимании этого нормативного акта подобные спецрежимники остаются простыми физическими лицами, а не предпринимателями. А значит, никакие положения закона 54-ФЗ не касаются граждан-самозанятых.

Однако чеки обе категории самозанятых выдавать должны!

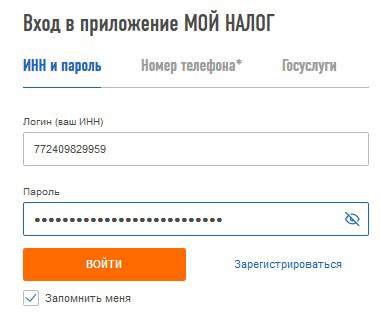

«Касса» для самозанятых: порядок применения приложения МОЙ НАЛОГ

Плательщики налога на профессиональный доход должны использовать приложение МОЙ НАЛОГ при любых наличных и безналичных платежах (в том числе при реализации через Интернет) с отечественными и зарубежными потребителями. Можно работать как в веб-версии, так и через мобильное приложение.

Посмотреть инструкции по регистрации и работе, скачать приложение МОЙ НАЛОГ для операционных систем Android и iOs можно перейдя по ссылкам, размещенным на сайте ФНС России на этой странице — .

С помощью приложения самозанятый не только формирует чек, но и передает сведения по каждой совершенной им продаже в налоговый орган.

Обязанность выдавать чеки при расчетах закреплена за плательщиками налога на профессиональный доход в п. 1 ст. 14 422-ФЗ. Исключение – операции, проходящие при наличии посредника по договорам поручения, комиссии или по агентскому договору. В таких случаях кассовый чек выдает покупателю посредник, используя собственную онлайн-кассу (п. 2 ст. 14). Сведения о сделках, прошедших с участием посредника, передает или самозанятый в приложении МОЙ НАЛОГ, или сам посредник в обычном порядке – через онлайн-кассу.

Если самозанятый сам передает данные о посреднических сделках, он должен не позже 9-го числа месяца, идущего за налоговым месяцем предоставить в ФНС:

- информацию по каждому реализованному расчету с покупателем (клиентом), какие прошли через посредника в налоговом периоде (т.е. за календарный месяц);

- или обобщенные сведения по указанным расчетам, имевшим место в налоговом месяце.

Данная обязанность возлагается на самозанятого, если посредник не передал информацию о расчетах в обычном порядке. Но если он все-таки это сделал, вышеуказанные сведения найдут отражение в приложении МОЙ НАЛОГ и самозанятому ничего не придется предпринимать дополнительно.

Что должен содержать и как выглядит чек от самозанятого

В чеке должны быть обязательно представлены реквизиты, поименованные в п. 6 ст. 14 422-ФЗ. Среди этих реквизитов, в частности:

- название документа;

- дата и время совершения расчета;

- Ф.И.О. самозанятого;

- его ИНН;

- QR-код;

- а также другая информация.

Стоит отметить, что спецрежимник вправе вести сделки с любыми категориями клиентов, включая индивидуальных предпринимателей и организации. Всем нужно выдавать чек. При этом, в чек для ИП и юридических лиц нужно предварительно занести их ИНН, но только если сам покупатель (заказчик) сообщил его.

Когда клиент – зарубежное лицо, сумма платежа, отражаемая в чеке, должна быть предварительно пересчитана из иностранной валюты в российскую. Курс для переоценки берется у Банка России и действующий на дату поступления иностранных средств на счет самозанятого.

Как и в каком виде передается чек, оформленный в приложении МОЙ НАЛОГ

Чек формируется и передается либо в бумажном виде, либо в электронном формате. В п. 5 ст. 14 закона «О самозанятых» говорится, что электронный чек передается одним из следующих способов:

- на абонентский номер либо на e-mail клиента (покупателя), если он назвал их;

- путем считывания покупателем QR-кода с помощью своего мобильника, компьютера либо смартфона в момент, когда формируется документ.

Видео — пример того, как сформировать чек в приложении МОЙ НАЛОГ:

Что касается бумажного чека, сначала он создается в приложении МОЙ НАЛОГ, а потом оттуда перенаправляется на принтер. Подписи самозанятого на таком документе не требуется (п. 6 ст. 14).

Законом № 422-ФЗ предусмотрено право самозанятого выбирать форму передачи чека (п. 4 ст. 14). Твердой обязанности формировать их только на бумаге нет. Но есть обязанность по выдаче документа покупателю (заказчику) (п. 1 ст. 14 закона о самозанятости). Иными словами, если у клиента нет электронной почты или нет смартфона, придется предоставить ему бумажный чек.

Особенно важно получить чек организациям или ИП, которые что-то покупают или заказывают у самозанятого. Без такого чека они не смогут взять в расходы уплаченные суммы.

В какой момент чек от самозанятого передается клиенту (покупателю)

Согласно п. 3 ст. 14 422-ФЗ чек самозанятого передается потребителю (заказчику) в момент расчета, если оплата происходила наличными и (или) с участием электронных средств платежа. При других формах безналичного перевода денег чек формируется и передается клиенту максимально на 9-й день месяца, который идет за месяцем совершения данного расчета.

Если 9-е число попадает на выходной либо на праздничный день, то сведения о расчете допускается передать в ближайший рабочий день. Налоговая служба считает, что здесь действует общее правило, установленное налоговым законодательством. Т.е. если срок приходится на выходной день или на праздник, признанный нерабочим днем, то день истечения срока – ближайший рабочий. Указанное правило прописано в п. 7 ст. 6.1 НК РФ.

Что делать, если нужно вернуть платеж покупателю

Все платежи, которые отражены в приложении МОЙ НАЛОГ, составляют налоговую базу. Поэтому в случае возврата денег клиенту данную операцию необходимо провести и в приложении МОЙ НАЛОГ – тем самым уменьшить сумму налога на профдоход (НПД).

В своем письме от 20.02.2019 №СД-4-3/2899@ () Федеральное налоговое ведомство напоминает, что закон № 422-ФЗ в статье 8 (п.п. 3–4) позволяет изменять налоговую базу, если для этого есть основания. В случае возвращения потребителю его платежа или предварительной оплаты плательщик НПД вправе уменьшить на эту сумму доходы того месяца, в каком указанные средства были получены.

При этом такое право дается самозанятому и в случае реального возврата средств, и в случае неверного ввода данных о расчете. Закон позволяет скорректировать ранее переданные налоговому органу сведения о доходе. Это делается через приложение МОЙ НАЛОГ с указанием причины проводимых изменений. Чтобы уменьшить налоговую базу, достаточно простого аннулирования чека.

А если удалился не тот чек? Восстановить его в том же периоде, в каком он прошел, не получится. Пока такая функция в приложении не предусмотрена. Но провести сумму необходимо – без нее налоговая база занижается. Поэтому, как рекомендует ФНС РФ, следует провести удаленную сумму в другом месяце и обязательно передать новый чек клиенту с пояснениями.

Выводы

Онлайн-касса индивидуальными предпринимателями, перешедшими на уплату налога на профессиональный доход, не применяется. Это разрешил сам закон 54-ФЗ. Данная льгота касается тех видов деятельности, какие подпадают под новый спецрежим НПД. Для самозанятых граждан (без регистрации ИП) обязанности применять кассовый аппарат законом № 54-ФЗ вообще не предусмотрено.

Однако в случае самозанятости (и простые граждане, и индивидуальные предприниматели) все равно должны выдавать чеки покупателям (клиентам). Для такой цели используется приложение «Мой налог». Чеки выдаются любым отечественным и зарубежным потребителям: гражданам, организациям, ИП. Формируются чеки на бумаге или в электронном виде при совершении наличных и безналичных платежей.

Принятая отсрочка установки онлайн-касс для ИП до 2021 года касается только тех предпринимателей, чья деятельность близка к самозанятым (без наемных сотрудников).

Принятая отсрочка установки онлайн-касс для ИП до 2021 года касается только тех предпринимателей, чья деятельность близка к самозанятым (без наемных сотрудников).

Какие маркированные товары нельзя продавать налогоплательщикам на ЕНВД и патенте, а какие можно.

Если ваш бизнес связан с торговлей или общепитом, https://onlain-kassy.ru/ispolzovanie/obzor/na-polke.html — советуем обратить внимание на быстро развивающийся сервис B2B «на_полке».

Видео — какие нюансы есть у закона о самозанятых:

Для успешного ведения бизнеса можно подобрать необходимое оборудование для , , , и других направлений предпринимательской деятельности.

Антон, указывать ИНН заказчика обязательно, если это юридическое либо или ИП (если не знаете, продажа будет сформирована как для физического лица)

Антон,

в чеке указывается Ваш ИНН, а не ИНН заказчика.

если я получаю от людей наличными и у меня нет их инн,как мне делать чеки?