Как и когда используется кассовый чек коррекции на онлайн-кассе

В соответствии с Законом № 54-ФЗ продавцы товаров и услуг обязаны в определенных случаях применять кассовые чеки коррекции. В статье рассмотрим, когда используется чек коррекции и каковы особенности их формирования с учетом различий в действующих форматах фискальных документов.

Когда используется чек коррекции по закону 54-ФЗ

Кассовый чек коррекции — фискальный документ, формируемый в целях корректировки расчетов, произведенных ранее (п. 4 ст. 4.3 Закона от 22.05.2003 № 54-ФЗ – ).

Пробивается он, как сказано в законе, после формирования на кассе отчета об открытии смены, но не позднее создания отчета о ее закрытии. Забегая вперед, отметим важнейшее обстоятельство, о котором закон прямо не говорит: на практике во многих случаях на кассе формируется не один, а несколько разнотипных чеков коррекции с небольшим интервалом друг от друга, почти одновременно. Поэтому, читая в законе термин «чек коррекции», следует понимать, что с высокой вероятностью это будут «чеки коррекции» — формируемые в разном составе и разной последовательности в зависимости от тех или иных обстоятельств.

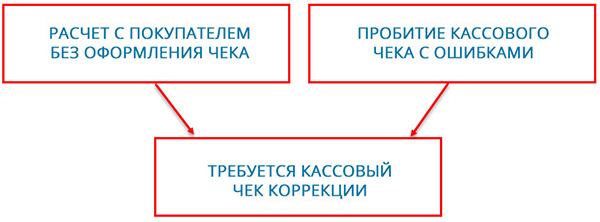

Основное такое обстоятельство — собственно, цель применения чека коррекции (понимаем как «чеков коррекции»). Есть 2 разрешенные Законом № 54-ФЗ цели формирования чека, о котором идет речь:

- исполнение обязанности по применению ККТ в случае осуществления до того расчета без применения ККТ (деньги приняты от покупателя, либо возвращены ему, но чек не выдан);

- исполнение обязанности по применению ККТ, если до того расчет был осуществлен с применением ККТ, но с нарушением требований законодательства (покупателю выдан неправильный чек — например, с указанием неверной суммы, неверной ставки НДС или содержащий иные ошибки, которых, при этом, может быть несколько по одному и тому же чеку).

Следует отметить, что чек коррекции (не забываем, это могут быть «чеки коррекции» — представленные, таким образом, в виде некоторой совокупности, логической последовательности нескольких фискальных документов) формируется по принципу «одна ошибка — один чек». Это следует, в частности, из разъяснений, приведенных в письме ФНС России от 07.12.2017 № ЕД-4-20/24899 – . Таким образом, если ошибок все же несколько, то каждую из них необходимо «отработать» с помощью отдельного чека коррекции (совокупности «чеков коррекции»). Такое действие продавца должно получить позитивную оценку со стороны налоговиков.

Примечательно, что отмеченная выше норма о необходимости формирования чека коррекции в пределах смены не предполагает, что это будет обязательно та смена, в течение которой совершена ошибка, дающая основания сформировать чек коррекции. Теоретически это может быть любая открытая смена — как вариант, через неделю и даже через месяц после смены, в которую совершено нарушение или допущена ошибка при применении ККТ.

Вместе с тем, не следует увлекаться использованием указанным законодательным допущением: исправить ошибку посредством составления чека коррекции следует максимально оперативно. Лучше всего — как раз в пределах смены, в которую недоработка была допущена. Главная задача здесь — осуществить корректировку быстрее, чем ошибку заметит ФНС и отреагирует на нее в установленном порядке. То есть — оштрафует хозяйствующий субъект на основании положений КоАП РФ (чуть позже мы рассмотрим, в каком размере штрафы могут быть назначены).

Чек коррекции можно сформировать на любой онлайн-кассе, принадлежащей продавцу. Если та, на которой при формировании первоначального чека была допущена ошибка, вышла из строя, то допускается использовать другую ККМ.

Если в отношении первой указанной выше цели применения чека коррекции (то есть, когда приняты деньги, но не выдан чек покупателю, что подтверждается, в частности, выявлением излишков на кассе по окончании смены) повод для формирования данного чека очевиден, то во втором случае обстоятельства, при наличии которых возникает необходимость применения чека коррекции (то есть, свидетельствующие о «некорректности» предыдущего кассового чека), могут быть разными. Трактовать их с точки зрения определения необходимости применения чека коррекции продавцу следует «не в пользу себя»: если есть любые сомнения в значимости данных, некорректно отраженных в первичном чеке, то нужно смело формировать чек коррекции — чтобы у ФНС точно не возникло претензий.

К числу типичных сценариев допущения ошибок при работе с онлайн-кассой, вследствие чего появляется необходимость в составлении чека коррекции, можно отнести:

- пробитие по чеку большей или меньшей суммы в сравнении с той, что взята у покупателя (или передана ему при возврате товара) в силу человеческого фактора — по невнимательности, из-за отвлечения;

- наличие в настройках онлайн-кассы некорректных сведений, включаемых в кассовый чек, и притом не подлежащих корректировке самим кассиром (например, сведений о системе налогообложения продавца, размере НДС — которые должен корректно прописывать IT-специалист, осуществляющий подготовку кассы к эксплуатации);

- сбой в работе самой онлайн-кассы, вследствие чего кассовые чеки могут формироваться некорректно.

Различаться могут в том числе инициаторы корректировки чека. Ошибку в фискальном документе может обнаружить как сам продавец, так и покупатель. Также ошибку может обнаружить и ФНС (в том числе на основании сообщения от покупателя). Соответствующая ошибка может сопровождаться уменьшением или, наоборот, увеличением налогооблагаемой базы продавца (если рассматривать фискальные данные как один из факторов определения размера соответствующей базы). Но это не имеет значения с точки зрения последствий игнорирования ошибки. Любая неточность в первичном кассовом чеке должна быть исправлена с помощью чека коррекции.

Безусловно, при наличии предписаний от ФНС совершенно недопустимо игнорировать необходимость формирования корректировки расчетов. Иначе будут крупные штрафы. Их в подобных случаях сложно оспорить. Но закон сам по себе при этом дает достаточно оснований для обеспечения их избежания — в том числе за счет применения чеков коррекции в соответствии с установленными правилами.

Кассовый чек коррекции («кассовые чеки коррекции») имеет определенные идентификаторы, с помощью которых можно установить его назначение в целях применения положений п. 4 ст. 4.3 Закона № 54-ФЗ. Применение таких идентификаторов осуществляется на основании форматов фискальных документов (ФФД).

Видео – как сделать чек коррекции на онлайн-кассе Меркурий 180Ф:

Идентификаторы (теги) кассовых чеков в разных версиях ФФД

Онлайн-кассы функционируют с применением форматов фискальных документов (ФФД), разработанных законодательно. Сейчас действует 3 таких формата — в версии 1.05, 1.1 и 1.2.

Третий формат, ФФД 1.2, специально разработан для фискализации товаров, подлежащих маркировке. Он обеспечивает передачу данных с онлайн-кассы в систему «Честный знак». Данный формат применим и в случае с немаркируемыми товарами (более того, законодательно предусмотрен постепенный переход с ФФД 1.05 и 1.1 на ФФД 1.2 в ближайшие годы всеми пользователями онлайн-касс — даже теми, которые не продают маркируемые товары).

Можно отметить, что основные принципы применения чека коррекции в ФФД 1.2, в целом, воспроизводят те, что реализованы в более ранних форматах. А если точнее — практически идентичны тем, что применяются при формировании чека коррекции на ФФД 1.1. Поэтому, зная специфику создания чеков коррекции на ФФД 1.1, можно легко сориентироваться при формировании таких чеков на ККТ, поддерживающей более новый формат.

В свою очередь, создание чеков коррекции на онлайн-кассе с ФФД в версии 1.05 заметно отличается от процедуры, характеризующей применение более новых форматов. И данную особенность следует иметь в виду продавцу.

Но обо всем по порядку.

Форматы фискальных документов включают специальные идентификаторы таких документов (кассовый чек — разновидность фискального документа) — реквизиты. С помощью реквизитов в чеке отражаются различные параметры расчета продавца с клиентом — например, сумма, наименование товара, время и место расчетов. Всего реквизитов фискальных документов (в том числе чеков) — очень много, несколько десятков. Бывают при этом отдельные, самостоятельные реквизиты фискального документа, а бывают те, что входят в состав других.

Для удобства применения реквизитов чеков и других фискальных документов в ФФД для них придуманы четырехзначные числовые идентификаторы — теги. По каждому реквизиту (тегу) в чеке прописывается то или иное значение, предусмотренное форматом фискальных документов.

В целом, во всех трех версиях ФФД перечни применяемых тегов (и возможных значений для них) очень схожи, а во многих случаях применяются в принципе одни и те же теги. Например, стоимость товаров, фиксируемая в чеке, показывается — в соответствии с ФФД 1.05, 1.1 и 1.2, по реквизиту с самостоятельным (отдельным) тегом 1043. Наименование товара — по тегу 1030, который, в свою очередь, входит в состав реквизита по тегу 1059. Адрес расчетов — по самостоятельному тегу 1009.

Кассовый чек коррекции также имеет специфические идентификаторы — «свои» собственные теги (с соответствующими им допустимыми по ФФД значениями). Можно выделить следующие ключевые:

- Тег 1000.

В печатной форме кассового чека ему соответствует реквизит «наименование документа». Если в данном реквизите прописывается значение «кассовый чек коррекции», то это значит совершенно очевидное — что оформляется кассовый чек коррекции в соответствии с п. 4 ст. 4.3 Закона № 54-ФЗ.

Отметим, что в электронной форме кассового чека (который направляется покупателю по его требованию, а если продажу осуществляет интернет-магазин — отправляется всем покупателям по умолчанию) тегу 1000 соответствует реквизит «Код формы ФД». В значении 31 он также обозначает, что чек является чеком коррекции по Закону № 54-ФЗ.

- Тег 1173, которому соответствует реквизит «Тип коррекции».

В нем могут прописываться два возможных значения:

- «самостоятельная операция» (в печатной форме чека) и 0 (в электронной форме чека);

- «операция по предписанию налогового органа об устранении выявленного нарушения законодательства РФ о применении ККТ» (в печатной форме чека) и 1 (в электронной форме чека).

Таким образом, если в чеке есть тег 1173, то он также однозначно считается чеком коррекции как таковым. Важно знать, что если есть фактическое предписание от ФНС, то нужно не ошибиться и не указать в чеке, что производится самостоятельная операция. Налоговики, обнаружив данную ошибку, могут трактовать ее как попытку хозяйствующего субъекта уйти от ответственности, и с высокой вероятностью применят к продавцу штрафные санкции.

- Тег 1174, к которому относятся, в свою очередь, теги:

- 1178 (дата совершения корректируемого расчета);

- 1179 (номер предписания налогового органа — как раз указываемый в случае, если ФНС первая нашла ошибку в первичном чеке).

Отметим, что предполагается логическая сочетаемость тега 1179 и второго значения по отмеченному выше тегу 1173. Если указано соответствующее значение, то и номер предписания ФНС по устранению нарушений в чеке тоже должен быть. Иначе чек коррекции может быть признан налоговиками «некомплектным».

В случае, таким образом, если в чеке прописана дата совершения корректируемого расчета (или фигурирует номер предписания ИФНС), то чек, опять же, является корректировочным, составляемым в целях применения п. 4 ст. 4.3 Закона № 54-ФЗ.

Если в кассовом чеке нет указанных ключевых идентификаторов — соответствующих тегам 1000, 1173 и 1174, то это не корректировочный чек с точки зрения признаков, предусмотренных форматами фискальных документов. Это «обычный» кассовый чек.

Но даже такой чек — не корректировочный, может быть, тем не менее, использован в целях, предусмотренных п. 4 ст. 4.3 Закона № 54-ФЗ. Данный, пусть и «обычный» кассовый чек, выполняет полноценную, предусмотренную законом корректировочную функцию. Как именно будет использоваться соответствующий обычный чек — мы рассмотрим далее.

В свою очередь, для «обычного» чека также можно выделить специфические идентификаторы. Ими вновь будут выступать значения по знакомому нам тегу 1000:

- значение «кассовый чек» — в печатной форме чека;

- значение 3 — в электронной форме чека.

Что это значит? Ровным счетом то, что практическая корректировка расчетов — по смыслу п. 4 ст. 4.3 Закона № 54-ФЗ может происходить с применением двух разных типов чеков:

- как такового чека коррекции (со значениями «кассовый чек коррекции» и 31 — в теге 1000, а также формируемого с применением тегов 1173 и 1174);

- обычного, выполняющего функции корректировочного (со значениями «кассовый чек» и 3 в теге 1000, формируемого без применения тегов 1173 и 1174).

Указанные теги — 1000, 1173, 1174 (по корректировочному чеку) или только 1000 (по обычному) могут быть сопряжены (точнее, всегда бывают сопряжены — но всякий раз в разном сочетании) с иными тегами, что соответствуют реквизитам, применимым в тех или иных сценариях корректировки расчетов в целях применения п. 4 ст. 4.3 Закона № 54-ФЗ. Ключевым из числа соответствующих сопряженных тегов можно назвать тег 1054. Он соответствует реквизиту «признак расчета», и в целях корректировки расчетов по Закону № 54-ФЗ на практике может принимать значения:

- 1 (в электронной форме чека) или «приход» (в печатной форме чека);

- 2 или «возврат прихода»;

- 3 или «расход»;

- 4 или «возврат расхода».

На практике по тегу 1054 в целях корректировки по Закону № 54-ФЗ в фискальном документе иногда может прописываться то или иное из указанных выше значений — в печатной или электронной форме чека, с учетом фактических обстоятельств корректировки. Их может быть много, и некоторые, что регулярно могут наблюдаться в расчетах между продавцами и покупателями, мы рассмотрим далее.

Так или иначе, применение чека коррекции на практике зависит:

- от цели его формирования (обусловленной, прежде всего, положениями законодательства);

- от того, кто обозначил необходимость применения чека в целях корректировки ранее сформированного кассового чека (сам продавец, ФНС);

- от особенностей конкретного формата фискальных документов (ФФД), на основании которого функционирует онлайн-касса;

- от специфики конкретного товара;

- от типа онлайн-кассы (используемого программного обеспечения ККМ).

Несмотря на то, что общие принципы формирования фискальных документов в случае со всеми форматами — ФФД 1.05, 1.1 или 1.2, довольно схожи, порядок соответствующего формирования при задействовании каждого из указанных ФФД будет иметь особенности.

Видео – как сформировать чек коррекции по безналу (особенно для турагентств) на онлайн-кассе Меркурий 180Ф:

Одна из главных задач при практическом формировании чека коррекции заключается во внимательной сверке фактически сформированного чека коррекции с параметрами, заданными в программном обеспечении онлайн-кассы, используемой продавцом (в том числе в целях формирования чека коррекции). При применении кассового ПО следует учитывать, прежде всего, разницу между форматами фискальных документов и корректно применять кассовую программу при формировании чека коррекции исходя из соответствующей разницы в подходах, предусмотренных отдельными ФФД.

Как сформировать чек коррекции при использовании разных форматов фискальных документов

Можно выделить ряд типичных сценариев формирования чека коррекции с применением ФФД в известных нам разновидностях — ФФД 1.05, 1.1 и 1.2. Рассмотрим далее нюансы практического применения чека коррекции на онлайн-кассе с учетом различных особенностей используемого формата фискальных документов.

Мы уже знаем ключевые теги, с помощью которых идентифицируются как таковой чек коррекции, а также обычный чек — в ситуациях корректировки расчетов по п. 4 ст. 4.3 Закона № 54-ФЗ. На практике, конечно, соответствующие чеки составляются далеко не только с применением данных тегов, но и десятков других. Составление корректировочных чеков — процедура, предполагающая учет многих идентификаторов, и она, безусловно, трудоемкая. Но если ее не провести, то не получится осуществить корректировку расчетов так, как это требуется по закону.

В своем письме «Об особенностях формирования кассового чека коррекции» от 06.08.2018 № ЕД-4-20/15240@ () ФНС России поясняет как правильно пробить чек коррекции на онлайн-кассе и как исправить ошибки (нарушения) при осуществлении расчетов (приложение к письму) – .

На ФФД 1.05

При применении ФФД 1.05, который появился исторически раньше других и в определенной степени устарел (хотя до сих пор активно используется), создание чека коррекции («чеков коррекции») как таковых — то есть, не являющихся «обычными» чеками, может иметь определенные сложности. Дело в том, что данный формат не предусматривает сочетания следующих, уже известных нам, двух ключевых реквизитов фискальных документов:

- реквизита «признак расчетов» по тегу 1054 — в печатной и электронной формах чека, соответственно, в значениях «возврат прихода» и 2 (как и «возврат расхода» и 4);

- реквизита «наименование документа» («Код формы ФД») по тегу 1000 в значениях, соответственно, «кассовый чек коррекции» и 31.

Таким образом, указать признак расчета «возврат прихода» по тегу 1054 на ККМ с ФФД 1.05 можно только в сочетании с наименованием «кассовый чек» (и значением 3) по тегу 1000 фискального документа. В свою очередь, «кассовый чек коррекции» (со значением 31) по тегу 1000 на ФФД 1.05 сочетается только с признаком «приход» по тегу 1054 (или же, если потребуется, с признаком «расход»). Это следует из содержания таблиц 27 и 28 приложения № 2 к приказу ФНС России от 14.09.2020 № ЕД-7-20/662@ — (который регламентирует использование всех действующих ФФД — в версии 1.05, 1.1 и 1.2).

На практике указанная особенность сочетания реквизитов означает, что в случае применения на ККМ формата фискальных документов в версии 1.05 практическое формирование как такового чека коррекции в ситуации, если речь идет об исправлении ранее сформированного чека (например, с ошибкой в сумме расчетов, ставке налога) не осуществляется при процедуре возврата товара покупателю. В свою очередь, могут быть и некоторые препятствия и при корректировке расчетов, ранее осуществленных без применения ККТ.

Таким образом, выполнение точных предписаний Закона № 54-ФЗ в данном случае может быть затруднительно технически. Вместе с тем, случаи, описанные в качестве поводов для формирования чека коррекции в данном законе, безусловно, могут наблюдаться и применении ККМ с ФФД 1.05. Как же быть пользователю в данной ситуации?

Для подобных случаев ФНС выпускает специальные разъяснения. В соответствии с ними, на кассе с указанным ФФД на практике вполне возможно формирование фискальных документов в рамках фактической корректировки расчетов (исправления ошибок при применении ККМ).

Так, в письме от 23.07.2021 № АБ-4-20/10421@ — налоговики указывают, что при необходимости корректировки расчета, проведенного без применения ККТ, на кассе с ФФД 1.05 продавцу — осуществляющему возврат денежных средств покупателю за товар при приемке, необходимо сформировать чек коррекции с признаком «расход». Он, таким образом, подтвердит ФНС, что денежные средства «ушли» из кассы — и при этом чек будет составлен с учетом требований ФФД 1.05.

Это как раз тот случай, когда чек, идентифицируемый как корректировочный по тегу 1000, сочетается с признаком «расход» по тегу 1054. Но это, нужно отметить, довольно частный случай — пусть и заслуживающий самого пристального внимания (особенно, с учетом того, что разъяснения по нему предоставили сами налоговики).

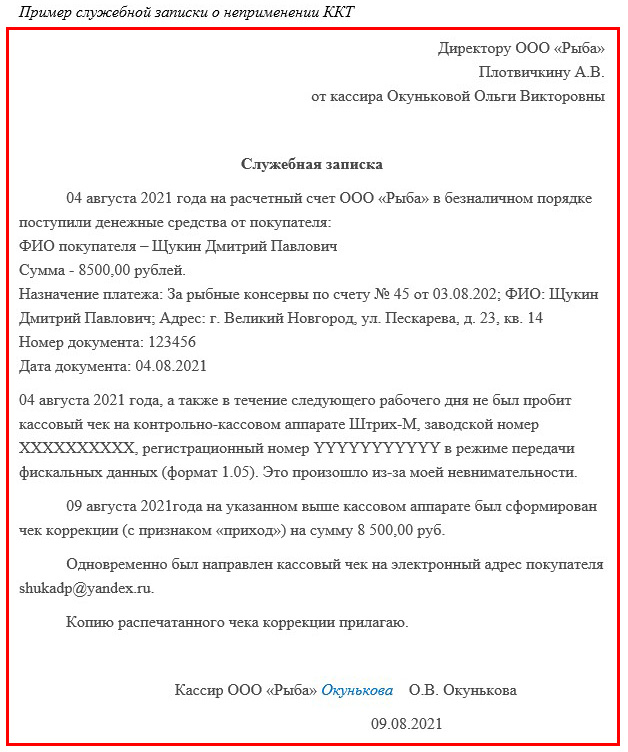

ФНС рекомендует продавцам на онлайн-кассах с ФФД 1.05 дополнительно уведомлять местную налоговую службу о нарушении и о его исправлении (методом, приведенным в письме, который учитывает специфику указанного формата фискальных документов). Кроме того, следует составить внутренний акт — на случай налоговой проверки, в котором необходимо зафиксировать:

- факт совершения нарушения (например, указать, что имело место отражение в исходном чеке некорректной суммы), дату и время его совершения;

- сведения о товарах, пробитых по чеку с ошибкой;

- обстоятельства, помешавшие сформировать корректный чек.

Вместо акта подойдет, в принципе, любой другой внутрикорпоративный документ, разъясняющий ошибку в фискализации по существу — например, служебная записка. Главное, чтобы документ был составлен так, чтобы у налоговиков не было вопросов по обстоятельствам допущения нарушения правил применения ККТ.

Акт составлять необязательно, если корректировка инициирована не самим продавцом, а производится по предписанию ФНС. Это как раз самый нежелательный случай — но он в какой-то степени облегчает документооборот: составление акта или аналогичных документов может быть довольно трудоемкой процедурой, особенно для неопытного продавца.

Также общераспространено формирование в дополнение к отмеченному выше акту (служебной записке) специальной объяснительной записки — непосредственно от человека, который допустил использование ККМ с нарушением. На наличие данного документа также могут обратить внимание налоговики при проверке.

Отметим, что если на кассе с ФФД 1.05 возникла необходимость в формировании чека коррекции не из-за ошибочного пробития чека до того, а из-за невыдачи чека при приеме оплаты (когда по тегу 1054 чека коррекции прописывается признак «приход»), то соответствующий чек коррекции можно без проблем сформировать с использованием указанного формата. В этом случае специфика ФФД 1.05 не предполагает возникновения практических сложностей при корректировке фискальных данных.

Отметим, что в случае применения чека коррекции по причине неоформления чека при расчетах до того также следует составить внутренний акт, отражающий обстоятельства совершения нарушения. ФНС, обнаружив его наличие при проверке, оценит действие по его составлению продавцом положительно с весьма высокой вероятностью.

Есть правило, по которому с помощью соответствующего ПО фиксируется, составляется ли чек по инициативе продавца как хозяйствующего субъекта, или же его формирование обусловлено предписанием ФНС — обнаружившей ошибку в фискализации расчетов к тому моменту (то есть, в чеке коррекции прописываются корректные значения в уже известном нам теге 1173). Необходимо, используя кассовое ПО, указать правдивые обстоятельства — подкрепив их составлением рассмотренных выше актов о нарушении в случае применения кассы с ФФД в версии 1.05.

Поля для заполнения тега 1173, таким образом, должны правильно отображаться в кассовой программе, позволять указывать предусмотренные ФФД значения (возможно указание, таким образом, одного из двух значений — 0, если производится корректировка без предписания от ФНС, или 1, если есть такое предписание).

При использовании кассы с ФФД 1.05 необходимо также внимательно проверить известные нам теги:

- 1178 (дата документа, выступающего в качестве основания для коррекции);

- 1179 (номер документа, выступающего в качестве основания для коррекции).

Соответствующим документом может быть тот самый акт, о котором сказано выше. А в случае, если есть предписание от ФНС — оно и будет документом, прописываемым с применением указанных выше тегов в кассовой программе. Как мы уже отметили выше, при наличии данного предписания акт о выявлении ошибки составлять необязательно.

С учетом вышеизложенного, можно рассмотреть следующие общие алгоритмы корректировки расчетов на кассе с ФФД 1.05. Есть, как мы уже знаем, два основания для такой корректировки:

- осуществление расчета с покупателем без пробития чека;

- пробитие чека с ошибками.

В случае, когда нужно пробить выручку, ранее не фискализированную (то есть, если товар выдан покупателю, денежные средства приняты, но чек не выдан), на ККМ с ФФД 1.05 кассиру необходимо:

- Убедиться в том, что смена открыта.

Это выполнение прямого предписания по Закону № 54-ФЗ.

- С помощью кассового ПО сформировать чек коррекции — с указанием (проверкой отображения, если те или иные данные программа ввела сама):

- в теге 1000 печатной формы чека — наименования документа (там должно быть значение «кассовый чек коррекции», это один из главных идентификаторов как такового чека коррекции, как мы уже знаем);

- в теге 1000 электронной формы — кода формы фискального документа (чеку коррекции соответствует значение 31);

- в теге 1209 электронной формы — номера версии формата фискальных документов (значение 2);

- в теге 1048 печатной формы — наименования хозяйствующего субъекта (ИП, ООО);

- в теге 1018 печатной формы — ИНН хозяйствующего субъекта;

- в теге 1042 печатной и электронной формы — порядкового номера чека за смену (учитываются предыдущие номера всех типов чека, необязательно чеков коррекции);

- в теге 1012 печатной и электронной формы — даты, времени формирования чека коррекции;

- в теге 1038 печатной и электронной формы — номера смены;

- в теге 1054 печатной и электронной формы — признака расчета (соответственно, «приход» и 1);

- в теге 1055 печатной и электронной формы — системы налогообложения (например, «ОСН» и 1, соответственно);

- в теге 1021 печатной и электронной формы — ФИО работника магазина, который формирует чек коррекции, наименование его должности («кассир»);

- в теге 1203 электронной формы — ИНН кассира;

- в теге 1037 печатной и электронной формы — регистрационного номера онлайн-кассы;

- в теге 1173 печатной и электронной формы — причины корректировки (как мы уже знаем, в случае, если ошибка обнаружена самим продавцом — «самостоятельная операция» и 0, или же показать иное в случае наличия предписания от ФНС);

- в теге 1177 (входит в состав реквизита по тегу 1174, о котором мы также сказали выше) печатной и электронной формы — описания коррекции («Неприменение ККТ», отметим, что новейших правилах применения ФФД в соответствии с приказом ЕД-7-20/662@ указание тега 1177 не предусматривается, но если программа его показывает — можно заполнить);

- в теге 1178 (также входит в реквизит по тегу 1174) печатной и электронной формы — даты совершения расчета, при котором не был пробит кассовый чек;

- в теге 1009 печатной формы — адреса расположения магазина;

- в теге 1187 печатной формы — места расположения магазина (может никак не быть похожим на адрес, например, принимать значение «9 этаж»);

- в теге 1212 (входит в реквизит по тегу 1059) печатной и электронной формы — признака предмета расчета (соответственно, «ТОВАР» и 1);

- в теге 1030 (по тегу 1059) печатной и электронной формы — наименования товара по ценнику и данным товароучетной системы);

- в теге 1197 (по тегу 1059) печатной и электронной формы — единицы измерения предмета расчета («Штука»);

- в теге 1079 (по тегу 1059) печатной и электронной формы — цены за единицу товара с учетом скидок и наценок;

- в теге 1023 (по тегу 1059) печатной и электронной формы — количества предмета расчета (например, 1);

- в теге 1199 (по тегу 1059) печатной и электронной формы — ставки НДС (например, «ставка НДС 10%» и 2, соответственно);

- в теге 1043 (по тегу 1059) печатной и электронной формы — стоимость предмета расчета, то есть, всех товаров по чеку, также с учетом скидок и наценок;

- в теге 1020 печатной и электронной формы — суммы расчета, зафиксированной в чеке (БСО);

- в теге 1031 печатной и электронной формы — суммы расчета, произведенного наличными;

- в теге 1081 печатной и электронной формы — суммы расчета, произведенного по карте (если произведен расчет только наличными, то в теге проставляется значение 0.00);

- в тегах 1215, 1216, 1217 печатной и электронной формы — сумм по предоплате, постоплате, встречным представлением при наличии таких сведений (в ином случае проставляются значения 0.00, как, собственно, это делается по общему правилу);

- в тегах 1102, 1103 печатной и электронной формы — суммы НДС по чеку, соответственно, по ставкам 20% и 10% (если выбрана одна ставка, то по другой проставляется значение 0.00);

- в тегах 1104 и 1105 печатной и электронной формы (сумма НДС по ставке 0%, сумма расчета по чеку без НДС) — значений 0.00, если в тегах 1102 или 1103 что-то указано;

- в тегах 1106 и 1107 печатной и электронной формы — значений 0.00 (поскольку указана сумма в тегах 1102 или 1103);

- в теге 1060 печатной формы — адреса сайта ФНС (www.nalog.ru);

- в теге 1040 печатной и электронной формы — номера фискального документа (как правило, подбирается онлайн-кассой автоматически);

- в теге 1041 печатной и электронной формы — номера фискального накопителя (также должен быть прописан программой автоматически);

- в теге 1077 печатной и электронной формы — фискального признака документа, электронной — фискального признака сообщения (аналогично, отражаются кассой без участия пользователя);

- в теге 1196 печатной формы — QR-кода (формируется большинством современных моделей онлайн-касс автоматически).

В свою очередь, когда нужно откорректировать ранее совершенную с ошибкой фискализацию, на ККМ с ФФД 1.05 необходимо будет произвести значительно больший объем действий. Если условиться, что ошибка заключается, к примеру, в неверном указании ставки НДС в первичном чеке (указано 20% вместо 10%), то кассиру будет необходимо:

- Опять же, проверить, что смена открыта.

- Сформировать «аннулирующий» кассовый чек (обратим внимание — пока это не чек коррекции, а обычный, но только выполняющий специфическую функцию), который отменяет тот, который был пробит при отпуске товара и содержит ошибку (в данном случае — неверное указание ставки НДС).

При формировании данного «аннулирующего» чека в кассовой программе требуется указание (проверка наличия):

- в теге 1000 печатной формы чека — наименования документа («кассовый чек»);

- в теге 1000 электронной формы — кода формы ФД (значение 3);

- в теге 1209 электронной формы — номера версии ФФД (значение 2);

- в тегах 1048, 1018, 1042, 1038, 1055, 1021, 1203, 1037, 1009, 1187, 1030, 1197, 1079, 1023, 1043, 1020, 1031, 1081, 1215, 1216, 1217, 1060, 1040, 1041, 1077, 1196 — сведений в аналогичном составе, что приведен в корректировочном чеке выше;

- в теге 1012 печатной и электронной формы — даты и времени составления чека коррекции;

- в теге 1054 печатной и электронной формы — признака расчета (соответственно, «возврат прихода» и 2);

- в теге 1199 печатной и электронной формы — ставки НДС, в данном случае, неверной, «отменяемой» с помощью создаваемого чека (соответственно, «ставка НДС 20%» и 1);

- в теге 1102 печатной и электронной формы — суммы НДС (опять же, неверной, но так в данном случае правильно) в целях обеспечения соответствия тегу 1199;

- в тегах 1103, 1104, 1105, 1106, 1107 печатной и электронной формы — значений 0.00 (поскольку в создаваемом чеке нет необходимости что-либо показывать еще, связанное с НДС, кроме как сведений по тегам 1199 и 1102);

- в теге 1192 печатной и электронной формы — значения 3144062149.

Отметим, что применение тега 1192 с отражением там указанного значения рекомендовано письмом ФНС России от 06.08.2018 № ЕД-4-20/15240@. Имеет смысл придерживаться данных рекомендаций.

- Сформировать «корректирующий» кассовый чек — то есть, фискализирующий расчет уже без ошибок.

В нем предполагается указание (проверка наличия):

- в тегах 1000, 1209, 1048, 1018, 1012, 1038, 1055, 1021, 1203, 1037, 1009, 1187, 1212, 1030, 1197, 1079, 1023, 1043, 1020, 1031, 1081, 1215, 1216, 1217, 1060, 1192, 1040, 1041, 1077, 1196 — сведений, отражаемых по тем же принципам, что приведены в «отменяющем» кассовом чеке;

- в теге 1042 печатной и электронной формы чека — номера чека, следующего за тем, который был присвоен «отменяющему» кассовому чеку;

- в теге 1054 печатной и электронной формы — признака расчета (соответственно, «приход» и 1);

- в теге 1199 печатной и электронной формы — на этот раз правильной ставки НДС (в данном случае, соответственно, «ставка НДС 10%» и 2);

- в теге 1103 печатной и электронной формы — правильной суммы НДС (для обеспечения соответствия тегу 1199);

- в тегах 1102, 1104, 1105, 1106, 1107 печатной и электронной формы — значений 0.00 (поскольку все необходимые сведения по НДС показаны в тегах 1199 и 1103).

Таким образом, для корректировки первичного чека с ошибкой при ФФД 1.05 применяется не кассовый чек коррекции («кассовые чеки коррекции»), а связка из обычных кассовых чеков, выполняющих «корректирующую» функцию: первый «отменяет» ошибочный чек, второй — «корректирует» расчет посредством создания правильного чека.

На ФФД 1.1

В свою очередь, применение более нового формата фискальных документов — в версии 1.1, не предполагает многих из приведенных выше сложностей. Данный ФФД позволяет сформировать полноценный чек коррекции — с реквизитами «возврат прихода» и «возврат расхода» при необходимости. Не нужно составлять и в случае применения ККМ с поддержкой ФФД 1.1 указанный акт с обстоятельствами нарушений: все сведения о нем ФНС и так получит в составе фискальных данных, передаваемых в соответствии с данным форматом в ведомство через интернет.

Отметим, что и в случае с применением ФФД в версии 1.1, как правило, есть необходимость указать в кассовой программе дату совершения нарушения порядка применения ККМ, а также сведения о товарах, по которым расчеты были фискализированы с нарушениями. Кроме того, нужно соблюсти все нюансы, характеризующие отображение в чеке всех необходимых реквизитов.

Так или иначе, общий алгоритм применения ККМ на ФФД 1.1 в целях формирования чека коррекции будет следующим.

Прежде всего, опять же, устанавливается конкретная цель применения чека коррекции. Если условиться, что это фискализация выручки вследствие неосуществления пробития чека ранее, то основные этапы формирования чека коррекции будут следующими:

- Удостоверение того факта, что кассовая смена открыта — как мы уже знаем, чек коррекции должен быть сформирован до закрытия смены.

- Запуск кассовой программы, формирование чека коррекции, при котором осуществляется указание (проверка наличия) с помощью данной программы (отметим, что перечни тегов очень схожи с теми, что установлены ФФД 1.05, но, тем не менее, рассмотрим полный их перечень):

- в теге 1000 печатной формы чека — наименования документа («Кассовый чек коррекции», в данном случае это реальный чек коррекции, а не обычный кассовый чек);

- в теге 1000 электронной формы — кода формы ФД (в значении 31);

- в теге 1209 электронной формы — номера версии ФФД (в значении 3);

- в теге 1048 печатной формы — наименования хозяйствующего субъекта;

- в теге 1018 печатной формы — ИНН хозяйствующего субъекта;

- в теге 1042 печатной и электронной формы — номера чека за смену (то есть, порядкового номера чека коррекции наряду с другими чеками, сформированными за смену);

- в теге 1012 печатной и электронной формы — даты, времени формирования чека коррекции;

- в теге 1038 печатной и электронной формы — номера смены;

- в теге 1054 печатной и электронной формы — признака расчета (соответственно, в значениях «приход» и 1);

- в теге 1055 печатной и электронной формы — системы налогообложения (например, «ОСН» и 1, соответственно);

- в теге 1021 печатной и электронной формы — ФИО сотрудника магазина, который пробивает чек коррекции, наименование должности («кассир»);

- в теге 1203 электронной формы — ИНН сотрудника, который пробивает чек коррекции;

- в теге 1037 печатной и электронной формы — регистрационного номера ККТ;

- в теге 1173 печатной и электронной формы — типа коррекции (например, «самостоятельная операция» и 0, соответственно);

- в теге 1177, входящем в состав реквизита по тегу 1174 печатной и электронной формы — описания коррекции (в значении «Неприменение ККТ»);

- в теге 1178, входящем в состав того же реквизита по тегу 1174 печатной и электронной формы — даты совершения корректируемого расчета (то есть, отпуска товара без пробития чека);

- в теге 1009 печатной формы — адреса расчетов;

- в теге 1187 печатной формы — места расчетов (опять же, это может быть этаж здания по адресу, указанного по тегу 1009, в котором располагается онлайн-касса);

- в теге 1212 (входит в состав реквизита по тегу 1059) печатной и электронной формы — признака предмета расчета (соответственно, «ТОВАР» и 1);

- в теге 1030 (тот же тег 1059) печатной и электронной формы — наименование предмета расчета (то есть, наименование товара в соответствии с ценником на витрине и данными товароучетной системы);

- в теге 1197 (тег 1059) печатной и электронной формы — единицы измерения предмета расчета (например, «Штука»);

- в теге 1079 (тег 1059) печатной и электронной формы — цены за единицу товара предмета расчета с учетом скидок и наценок;

- в теге 1023 (тег 1059) печатной и электронной формы — количества предмета расчета (1, если отпущен без пробития чека 1 товар);

- в теге 1199 (тег 1059) печатной и электронной формы — ставки НДС (например, «ставка НДС 10%» и 2);

- в теге 1020 печатной и электронной формы — суммы расчета, указанного в чеке или БСО (в данном случае, равной сумме по тегу 1079);

- в теге 1031 печатной и электронной формы — суммы по чеку наличными, либо в теге 1081 — суммы по чеку при электронной оплате (если заполнен тег 1031, то в теге 1081 проставляется значение 0.00, и наоборот);

- в тегах 1215, 1216, 1217 печатной и электронной формы — суммы по предоплате, постоплате, встречным представлением (если такие способы расчета применялись, но если нет — в соответствующих тегах проставляется значение 0.00);

- в тегах 1102, 1103 печатной и электронной формы — суммы НДС по чеку (в данном случае, с учетом значения по тегу 1199, в реквизите по тегу 1103 показывается пониженный НДС по ставке 10%);

- в тегах 1104, 1105 — в случае указания данных по тегам 1102 или 1103, печатной и электронной формы — значения 0.00;

- в тегах 1106, 1107 печатной и электронной формы — в общем случае, значения 0.00;

- в теге 1060 печатной формы — адреса ФНС (www.nalog.ru);

- в теге 1040 печатной и электронной формы — номера фискального документа;

- в теге 1041 печатной и электронной формы — номера фискального накопителя;

- в теге 1196 печатной формы — QR-кода.

Также в обоих разновидностях чека — печатном и электронном, будут автоматически сформированы значения по тегу 1077 (в печатном и электронном — ФПД, то есть, фискальный признак документов, в электронном — ФПС, то есть, фискальный признак сообщения). Их можно не проверять.

Таким образом, алгоритмы создания чека коррекции при непробитом чеке при расчетах с покупателем на ФФД 1.05 и ФФД 1.1 практически одинаковые. Крайне схожи перечни тегов, применяемых при формировании чека.

Видео – как правильно пробить чек коррекции на онлайн-кассе:

В свою очередь, другой повод для составления чека коррекции — ошибка в чеке, пробитом ранее. Так, например, в нем некорректно может быть указана сумма НДС (например, 20% вместо 10%).

В этом случае действия кассира будут следующими:

- Опять же, удостоверение, что кассовая смена на ККМ открыта.

- Открытие кассовой программы, формирование «аннулирующего» чека коррекции, при котором осуществляется указание (проверка наличия):

- по тегу 1000 печатной формы чека — наименования документа (в данном случае тоже настоящий «кассовый чек коррекции»);

- по тегу 1000 электронной формы — кода формы ФД (опять же, код 31);

- по тегам 1209, 1048, 1018, 1042, 1038, 1055, 1021, 1203, 1037, 1173, 1009, 1187, 1212, 1030, 1197, 1079, 1023, 1043, 1020, 1031, 1081, 1215, 1216, 1217, 1104, 1105, 1106, 1107, 1060, 1040, 1041, 1077, 1196— сведений, отражаемых по тому же принципу, что и в вышеописанном чеке коррекции;

- по тегу 1012 печатной и электронной формы — даты, времени формирования чека коррекции;

- по тегу 1054 печатной и электронной формы — признака расчета (соответственно, «возврат прихода» и 2);

- по тегу 1177 (в составе реквизита по тегу 1174) печатной и электронной формы — описания коррекции («Ошибка в указании ставки НДС при применении ККТ»);

- по тегу 1178 (тег 1174) печатной и электронной формы — даты составления корректируемого чека;

- по тегу 1199 (тег 1059) печатной и электронной формы — ставки НДС (в данном случае, неправильной — корректируемой, соответственно, «ставка НДС 20%) и 1);

- по тегу 1102 печатной и электронной формы — суммы НДС по ставке 20% (пусть и ошибочной — надо обеспечить соответствие тегу 1199);

- по тегу 1103 печатной и электронной формы — суммы НДС по ставке 10% (в данном случае, проставляется значение 0.00).

Также в чеке коррекции — как в печатном, так и в электронном, необходимо проверить наличие специального реквизита по тегу 1192, причем, в том же значении 3144062149, что применяется при использовании ФФД 1.05.

- Формирование второго чека коррекции — собственно, «корректирующего» (поскольку с помощью первого чека коррекции расчет по чеку с ошибкой в указании НДС отменен).

Данная процедура, в свою очередь, происходит с указанием (проверкой отражения в настройках) с помощью кассовой программы:

- по тегам 1000, 1209, 1048, 1048, 1018, 1012, 1038, 1055, 1021, 1203, 1037, 1173, 1009, 1187, 1212, 1030, 1197, 1079, 1023, 1043, 1020, 1031, 1081, 1215, 1216, 1217, 1060, 1192, 1040, 1041, 1077, 1196 — сведений, отражаемых по тому же принципу, то и двух рассмотренных выше чеках коррекции;

- по тегу 1042 в печатной и электронной форме чека — порядкового номера чека, следующего за тем, который соответствует предыдущему «отменяющему» чеку коррекции;

- по тегу 1054 в печатной и электронной форме — признак расчета (в данном случае, соответственно, «приход» и 1);

- по тегам 1177, 1178 — тех же сведений, что и в соответствующих тегах «отменяющего» чека коррекции;

- по тегу 1199 (в составе реквизита по тегу 1059) печатной и электронной формы — правильной ставки НДС (соответственно, «ставка НДС 10%» и 1);

- по тегу 1102 печатной и электронной формы — значений 0.00 (поскольку правильный чек не включает данных по ставке НДС 20%);

- по тегу 1103 печатной и электронной формы — суммы НДС по ставке 10% (обеспечиваем соответствие тегу 1199);

- по тегам 1104, 1105, 1106, 1107 печатной и электронной формы — значений 0.00 (поскольку в правильном чеке все фактические по НДС указываются в тегах выше).

Таким образом, в случае применения чека коррекции на ФФД 1.2 по второй причине — если есть ошибка в показателях, фиксируемых в чеке (как в случае со ставкой НДС), составляется, как и в случае со связкой «обычных» корректирующих чеков на ФФД 1.05, также 2 чека коррекции — «аннулирующий» (который отменяет чек, пробитый при отпуске товара) и, собственно, «корректировочный» (фискализирующий данные по отпущенному товару (оказанной услуге) правильно).

При наличии большого количества принципиальных отличий чека коррекции от первичного чека, что был пробит при отпуске товара, следует знать ключевое — которое заключается, в том, что в чеке коррекции показывается (прежде всего, по тегам 1000, 1174), что он все же корректировочный, а не обычный. Также в чеке коррекции (причем, как в «отменяющем», так и в «корректирующем») будет присутствовать специальный реквизит по тегу 1192 в значении 3144062149, который предписывает применять ФНС. В «обычном» чеке, применяемом на ФФД 1.05 при корректировке неправильного первичного чека, реквизит по тегу 1192 не указывается.

На ФФД 1.2

Правомерно говорить о том, что применение чека коррекции на кассе, поддерживающей ФФД 1.2, осуществляется по одним и тем же принципам, что и в случае с применением ККМ на ФФД 1.1. То есть, предполагается применение «отменяющего» и «корректирующего» чеков коррекции — идентифицируемых по тегу 1000 и связанным с ними. То есть — не обычных чеков, как в случае с ФФД 1.05.

Определенными особенностями характеризуется применение ФФД в версии 1.2, то есть, новейшего формата фискальных документов, приспособленного к фискализации расчетов по товарам, подлежащим маркировке. Собственно, в отношении немаркируемых товаров нормы ФФД 1.2 применяются без каких-либо значимых особенностей. Другое дело — если формируется чек коррекции, в котором отражен маркируемый товар.

Как указывает ФНС России в письме от 04.06.2021 № АБ-4-20/7806@ — , в случае, если чек коррекции формируется в отношении товара, подлежащего маркировке, то продавцу нужно:

- Передать необходимые сведения — то есть, реквизиты чека коррекции, в систему «Честный знак».

Предполагается — хотя из содержания письма этого не следует, что данные сведения будут переданы с онлайн-кассы в систему маркировки автоматически при условии применения на ней ФФД 1.2. Данный формат для того, собственно, и разрабатывался.

- Правильно сформировать, собственно, чек коррекции по маркированному товару.

По сути, это и есть главная задача продавца — с учетом «автоматизированности» первой процедуры. В чеке коррекции, пишет ФНС, нужно отразить всю известную информацию о товаре (включая код маркировки, название предмета расчета, количество товара и прочие общеобязательные по закону № 54-ФЗ реквизиты чека коррекции).

Кроме того, указывают налоговики, в случае применения ККМ при нарушении требований законодательства необходимо отразить в известном нам дополнительном реквизите — по тегу 1192, фискальный признак документа по корректируемому кассовому чеку. Также в ИФНС необходимо направить информацию о выявленном нарушении и его корректировке. То есть — примерно так же, как в ситуации с корректировкой чека при применении ФФД 1.05 в порядке, рассмотренном выше.

Видео — как пробить чек коррекции на онлайн-кассе aQsi:

Важно не перепутать чек коррекции и возврата

Оформление чека коррекции во многих случаях пересекается с необходимостью формирования чека на возврат (в том числе со значениями «возврат прихода» или «возврат расхода» в реквизите «признак расчетов»). Это разные фискальные документы, несмотря на то, что классификация признаков расчета в них может быть применена общая.

Один из типичных критериев разграничения соответствующего применения — сумма, изначально пробитая в некорректном чеке. Если она больше суммы денежных средств, полученных фактически от покупателя, то однозначно формируется чек на возврат. Аналогичная ситуация — когда по одной и той же сумме (одному и тому же расчету за товар) по какой-то причине было сформировано 2 чека. Тогда тоже оформляется чек на возврат.

Ошибка при исправлении ошибки (чек коррекции неверный)

Возможна интересная ситуация — когда продавец, пытаясь совершить корректировку расчета, применив рассматриваемый чек коррекции, ошибается непосредственно при формировании соответствующего кассового чека. Особенность такого чека в том, что его, в отличие от «обычного» (чека на возврат), нельзя исправить. Но выход есть — оформить по сумме, фигурирующей в чеке коррекции, обычный чек на возврат (то есть, точно как в ситуации с корректировкой расчетов при ФФД 1.05).

Но лучше изначально отнестись к процедуре корректировки расчетов с помощью чека коррекции внимательно — чтобы не было претензий со стороны налоговиков.

Типичные сценарии применения чека коррекции

С учетом изложенного выше, можно выделить следующие типичные сценарии применения чека коррекции:

- Составление корректировочных фискальных документов при всех форматах фискальных документов — 1.05, 1.1 и 1.2, в ситуации, когда произошел расчет без применения онлайн-кассы:

- не связанный с возвратом товара клиенту (или денежных средств клиентом, полученных от магазина — например, если магазин решил вернуть человеку приобретенную у него вещь при скупке);

- связанный с возвратом товара клиенту (денежных средств клиентом).

В первом случае всегда применяется как таковой корректировочный чек (с соответствующим идентификатором по тегу 1000). В данном чеке (печатном) прописывается признак расчета (тег 1054) в значении «приход» (или 1 в электронном), если были приняты денежные средства без пробития чека. Или же — «расход» и 3 (в печатном и электронном чеке).

Во втором случае речь идет о необходимости проставления значений «возврат прихода» или «возврат расхода» по тегу 1054. Соответствующие значения совместимы с идентификатором как такового чека коррекции по тегу 1000 только при применении ФФД 1.1 или 1.2.

Если применяется ФФД 1.05, то значение «возврат прихода» или «возврат расхода» может быть указано по тегу 1054, только если чек идентифицируется как обычный в теге 1000. Но такой чек в ситуации с возвратом товара не подойдет: нужен корректировочный. И он, как следует из рассмотренного выше письма № АБ-4-20/10421@, должен включать значение «расход» по тегу 1054.

- Составление чека коррекции (с соответствующим идентификатором по тегу 1000) при ФФД 1.1 и 1.2 в ситуации, когда произошла ошибка при применении онлайн-кассы (неверно отражены данные в реквизитах первичного чека — сумма расчета, ставка по налогу и иное).

При этом, как мы уже определили выше, в деталях рассматривая теги по чекам, составляется 2 чека коррекции:

- «аннулирующий» (со значением «возврат прихода» по тегу 1054);

- «корректирующий» (со значением «приход» в теге 1054).

- Составление обычных чеков (с соответствующим идентификатором по тегу 1000) при ФФД 1.05 в ситуации, когда была допущена ошибка при применении онлайн-кассы.

На ФФД 1.05 корректировка расчета требует применения двух обычных кассовых чеков, по существу аналогичных тем, что применяются в соответствии с предыдущим пунктом:

- «аннулирующего» (с признаком «возврат прихода» по тегу 1054);

- «корректирующего» (с признаком «приход» по тегу 1054).

В данной ситуации есть необходимость в дополнении сведений, передаваемых в ФНС через онлайн-кассу в составе корректировочного фискального документа, внутренними актами и объяснительными — на случай проверки со стороны налоговиков. Имеет смысл передать сведения по соответствующим документам в ФНС в упреждающем порядке.

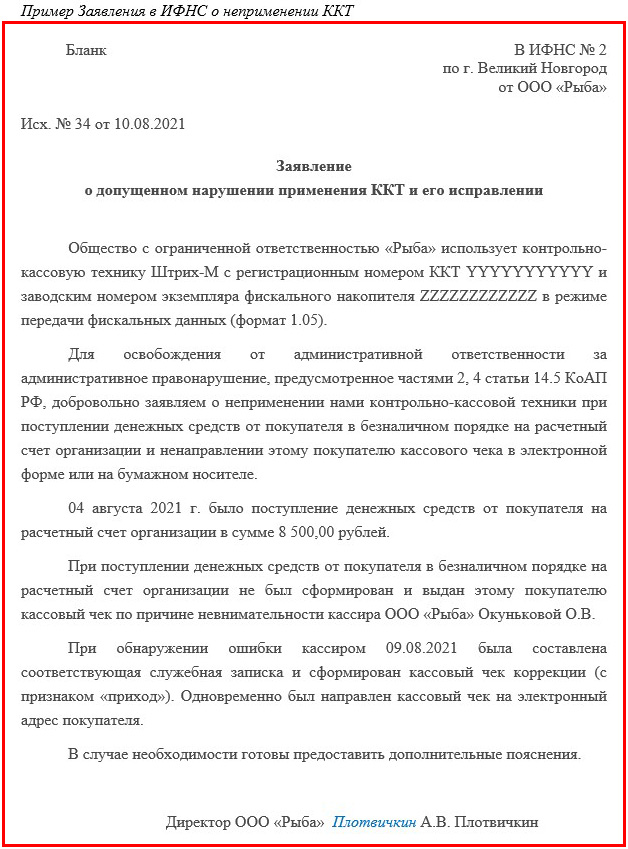

В любом случае важно осуществить корректировку расчетов до того, как ФНС сама обнаружила нарушения в применении ККТ. Только при таком условии появляются основания для неприменения штрафов в отношении пользователя по КоАП РФ.

Штрафы за ошибки при фискализации расчетов на онлайн-кассе

Чек коррекции составляется в ответ на допущение тех или иных ошибок при фискализации расчетов на кассе. Законодатель дает возможность продавцу оперативно исправить ошибку посредством составления чека коррекции: в этом случае она признается, по существу, несовершенной (в силу своевременного обнаружения и отсутствия налоговых последствий — например, в виде неправомерного уменьшения выручки от продаж).

В случае, если такой чек не составлен, то ошибка считается «достоверно допущенной», и, исходя из данного факта, к продавцу могут быть применены различные штрафные санкции. Основной источник «штрафных» норм для их применения — ст. 14.5 КоАП РФ – (). В соответствии с ч. 2 ст. 14.5 КоАП РФ, при обнаружении выручки, не пробитой на онлайн-кассе, ФНС выписывает магазину штраф в размере:

- 25-50% от выручки (но не менее 10 тыс. рублей), если продавец — ИП;

- 75-100% от выручки (но не менее 30 тыс. рублей), если продавец — юрлицо.

Если нарушение будет выявлено повторно, а также если сумма выручки, не фискализированной в установленном порядке, достигнет 1 млн. рублей, то деятельность хозяйствующего субъекта может быть приостановлена на срок до 90 дней (ч. 3 ст. 14.5 КоАП РФ).

В примечаниях к ст. 14.5 КоАП РФ указано, что избежать рассмотренных выше штрафов можно только при соблюдении совокупности ряда условий. В их числе — своевременное информирование ФНС о совершенном правонарушении — в виде неиспользования или некорректного использования ККТ (и его исправлении).

Резюме

Кассовый чек коррекции — самостоятельный вид фискального документа, отличающийся по многим признакам (в том числе идентификаторам в соответствии с форматами фискальных документов) от обычного кассового чека. При этом, во многих случаях коррекция расчетов фактически осуществляется с использованием именно обычного чека, а не корректировочного, и обусловлено это различиями между разными версиями ФФД.

Чек коррекции в чистом виде применяется — как единичный фискальный документ, по сути, только в одном случае — если при расчетах с клиентами (по приему или выдаче им денежных средств) по каким-либо причинам не применена онлайн-касса. В остальных случаях — когда корректируется ошибка, допущенная при формировании первичного чека, применяется связка из двух чеков коррекции — «аннулирующего» и «корректирующего».

В аналогичных целях могут применяться в том числе обычные кассовые чеки (при применении ФФД 1.05). То есть, при соответствующей корректировке применяются связки из соответствующих типов чеков, в каждой из которых присутствует «аннулирующий» и «корректирующий» фискальный документ.

Самое главное при формировании кассовых чеков коррекции или альтернативных им обычных чеков, применяемых в целях корректировки расчетов — не допустить некорректного сочетания тегов по реквизитам чека ККМ, предусмотренных конкретным ФФД. Например — не допустить сочетания признака «возврат прихода» по тегу 1054 и идентификатора чека коррекции по тегу 1000 при применении ФФД 1.05. Как и не ошибиться в отражении сведений по корректировке по существу — как в случае с применением тега 1173, где отражаются сведения о причинах корректировки.

В какие сроки и кто сдает отчет о прослеживаемости товаров, какие при этом есть нюансы.

В какие сроки и кто сдает отчет о прослеживаемости товаров, какие при этом есть нюансы.

Где можно найти номер кассового чека и всегда ли он указан в фискальном документе.

Специальная ЕГАИС https://onlain-kassy.ru/ispolzovanie/obzor/egais-les.html для тех, кто связан с оборотом леса и изделий из него.

Видео – как сделать чек коррекции на онлайн-кассе ЭВОТОР:

Для успешного ведения бизнеса можно подобрать необходимое оборудование для , , , и других направлений предпринимательской деятельности.