Национальная система прослеживаемости импортных товаров: кто сдает отчет о прослеживаемости товаров

Наряду с обеспечением мониторинга маркируемых товаров, для российских организаций и ИП введена новая обязанность — по обеспечению прослеживаемости товаров. Рассмотрим ее сущность и установим, какие именно действия должен предпринимать хозяйствующий субъект для выполнения требований законодательства, и кто сдает отчет о прослеживаемости товаров.

Суть идеи прослеживаемости товаров

Законом от 09.11.2020 № 371-ФЗ (), который вступил в силу с июля 2021 года, были внесены существенные поправки в Налоговый Кодекс РФ, обусловленные созданием национальной системы прослеживаемости товаров. Данные поправки по существу не были неожиданностью для многих участников правоотношений, в отношении которых стал действовать Закон № 371-ФЗ. Дело в том, что экспериментальном режиме система прослеживаемости товаров запускалась еще осенью 2019 года.

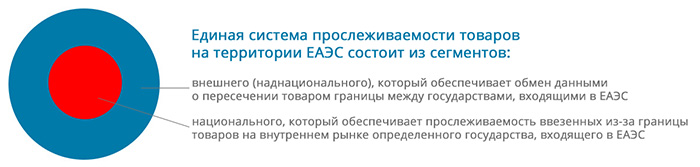

Конечная цель организаторов эксперимента — запуск национальной системы прослеживаемости товаров, которая в будущем станет частью единой системы прослеживаемости на территории ЕАЭС в соответствии с Соглашением (), вступившим в силу с 03.02.2021 года. Главная цель его подписания — противодействие «серому» импорту и незаконному обороту ключевых товаров потребительского сегмента. Основной инструмент в рамках такого противодействия — прослеживание движения товара от производителя к потребителю (которые, таким образом, могут располагаться в разных странах — в том числе, в пределах ЕАЭС).

Отмеченное выше соглашение предусматривает формирование двух сегментов системы прослеживаемости:

- внешнего (наднационального), который обеспечивает обмен данными о пересечении товаром границы между государствами, входящими в ЕАЭС;

- национального, который обеспечивает прослеживаемость ввезенных из-за границы товаров на внутреннем рынке определенного государства, входящего в ЕАЭС.

В 2022-м году предусматривается запуск пилотного проекта в рамках реализации указанного внешнего сегмента системы. Реализация данной инициативы, как ожидается, обеспечит сквозной контроль прослеживаемых товаров на рынках стран ЕАЭС и сформирует условия, препятствующие включению в товарооборот контрафактной продукции. В свою очередь, в 2021-м году в России предприняты ключевые шаги по внедрению национального компонента системы прослеживаемости.

Таким образом, система прослеживаемости товаров — по факту, реализуемая в масштабах всего ЕАЭС, будет состоять из двух компонентов. На практике в России сейчас внедряется только первый — внутринациональный. Причем, после проведенного масштабного эксперимента: соответствующее внедрение нельзя считать сюрпризом для рынка.

В письме от 04.09.2019 № ЕД-4-15/13072@ () ФНС России подробно расписывала условия проведения соответствующего эксперимента. Как раз на основании его результатов и принимался новый Закон, поэтому, ключевые его требования (как и те, что определены различными подзаконными актами) также не могли быть принципиально новыми для участников рынка. Иначе в чем бы был смысл эксперимента, как если не в добровольной «обкатке» схем, впоследствии регламентируемых официально.

Суть эксперимента — неофициальной системы прослеживаемости, заключалась в тестировании процедур по прослеживанию товаров, выпущенных на территории России в соответствии с таможенной процедурой выпуска для внутреннего потребления. Таким образом, в эксперименте участвовала определенная категория товаров — импортные. Они же теперь и прослеживаются официально — на основании Закона № 371-ФЗ. Если товар произведен в России, то под действие данного нормативного акта он не попадает.

Прослеживанию в рамках эксперимента подлежали товары, приведенные в постановлении Правительства РФ от 25.06.2019 № 807 (ССЫЛКА). Участниками эксперимента могли стать хозяйствующие субъекты, осуществляющие как минимум одну из нижеследующих разновидностей операций с указанными товарами:

- ввоз из-за границы;

- купля-продажа на внутреннем российском рынке;

- оптовая продажа предприятиям из стран ЕАЭС.

При этом, операции купли-продажи на рынке РФ товаров, которые прослеживались экспериментально, должны были оформляться счетами-фактурами или универсальными передаточными документами (УПД) с указанием регистрационного номера таможенной декларации, а также, если была техническая возможность, с указанием товарной позиции по такой декларации.

В эксперименте приняли участие, как сообщила ФНС в одной из публикаций, крупнейшие импортеры и ритейлеры. Отмечается, что на всех стадиях разработки и согласования проектов регулирующих нормативов — придающих системе прослеживаемости официальный статус, привлекались представители бизнес-сообществ, разработчики учетных системы и операторы ЭДО.

Национальная система прослеживаемости импортных товаров

В чем-то система прослеживаемости товаров, если рассматривать ее национальный российский компонент, схожа с системой маркировки (решающей, в принципе, те же задачи по противодействию «серым» схемам движения товаров). Но только она, во-первых, совершенно независима от инфраструктуры маркировки как по юридическим, так и по технологическим критериям, а во-вторых, предполагает исключительно документальное прослеживание движения товаров, без использования QR-кодов и иных идентификаторов.

Правомерно говорить о том, что прослеживаемость по Закону № 371-ФЗ выглядит несколько проще в сравнении с маркировкой, и является при этом менее трудоемкой и ресурсоемкой процедурой: в отличие от маркировки, предусматривающей учет движения каждой единицы товара, в рамках системы прослеживаемости отслеживаются только партии товаров. Предусматривается, что рассматриваемый механизм прослеживаемости будет основываться исключительно на электронном документообороте и осуществляться в рамках существующих бизнес-процессов на предприятиях, и не потребует дополнительных вложений в инфраструктуру (в отличие от той же системы маркировки).

Основной идентификатор товара в системе прослеживаемости — регистрационный номер таможенной декларации на товары (дополняемый в установленном порядке порядковым номером товара в ней). На основании данного идентификатора, объединенного с порядковым номером товара, формируется специальный идентификатор для системы прослеживаемости — регистрационный номер партии товаров (РНПТ). Данный номер вместе с показателями, отражающим количество товаров, отражается в счетах-фактурах, книгах покупок и продаж, декларации по НДС, а также в различных специальных отчетных документах по прослеживаемости:

- уведомлениях о ввозе товаров из стран ЕАЭС;

- уведомлениях о перемещении товаров в рамках ЕАЭС, а также об их остатках;

- отчете об операциях с прослеживаемыми товарами.

Видео – как работает национальная система прослеживаемости товаров:

Так или иначе, несмотря на «упрощенность» в сравнении с технологическими платформами для маркировки, система прослеживаемости — серьезная инфраструктура, в разработке которой участвовали самые разные игроки рынка. Ключевые нормативные акты, обеспечивающие функционирование российского внутреннего сегмента системы прослеживаемости товаров, приняты. Рассмотрим их подробнее.

Нормативная база

Основные нормативные источники, регулирующие работу системы прослеживаемости товаров:

- Закон № 371-ФЗ от 09.11.2020 (), устанавливающий правовые основы для функционирования соответствующей системы.

- Постановление Правительства России от 01.07.2021 № 1110 (вступило в силу с 8 июля 2021 года – ), которым утвержден официальный перечень товаров, подлежащих прослеживаемости.

- Постановление Правительства России от 01.07.2021 № 1108 (также вступило в силу с 8 июля 2021 года – ), которым утверждено Положение о национальной системе прослеживаемости товаров.

Можно отметить, что положениями п. 6 Положения по постановлению № 1108 утверждены виды товаров, на которые данный норматив не распространяется (то есть, это товары, которые не подлежат прослеживаемости, несмотря на то, что они импортные и поименованы в перечне, утвержденном постановлением № 1110). В их числе, например, товары, изготовленные из импортных, что помещены под таможенную процедуру свободной таможенной зоны (подп. «б» п. 6 Положения).

- Постановление Правительства России от 01.07.2021 № 1109 (аналогично, вступило в силу с 8 июля – ), которым утверждены критерии отбора товаров для включения в перечень тех, что подлежат прослеживаемости.

Это как раз те критерии, что могут применяться при принятии властями решения о пополнения перечня по постановлению № 1110. Хозяйствующим субъектам они могут быть интересны с точки зрения определения вероятности включения тех или иных товаров в перечни прослеживаемых. Но нормативного характера постановление № 1109 для предприятий не несет.

- Нормативные акты Правительства и ФНС России, в соответствии с которыми вводятся новые формы счетов-фактур, УПД, деклараций, журналов учета первичных документов и иных форм отчетности, которые внедряются в целях обеспечения функционирования системы прослеживаемости товаров.

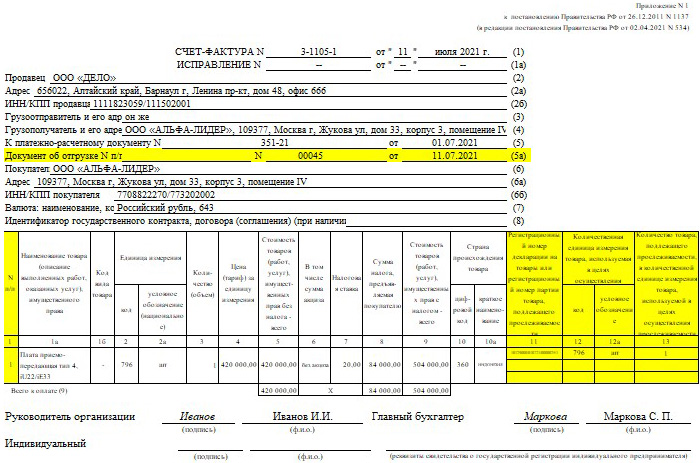

Так, постановлением Правительства России от 02.04.2021 № 534 () были внесены изменения в форму счета-фактуры (утвержденную постановлением от 26.12.2011 № 1137), в соответствии с которыми данный документ был приспособлен к применению в рамках системы прослеживаемости. В новом счете-фактуре, в частности, появились новые графы 5а, 11, 12, 12а и 13, в которых необходимо фиксировать РНПТ, сведения об отгрузке товаров, а также различные количественные показатели по ним.

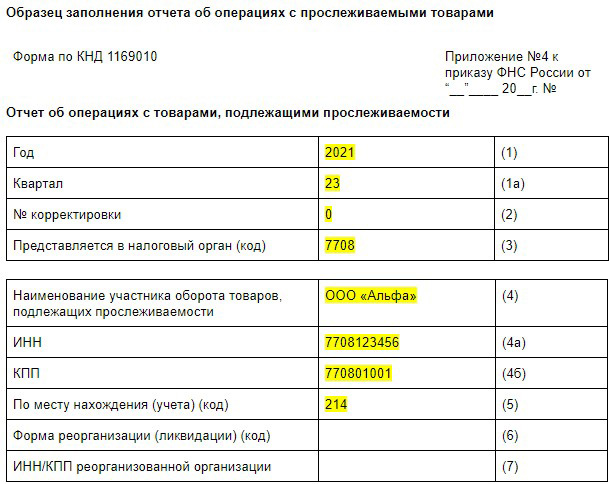

Приказом ФНС России от 08.07.2021 № ЕД-7-15/645@ () утверждены формы ряда специальных документов, применяемых при осуществлении прослеживания товаров:

- уведомления о перемещении товаров из России на территорию другой страны ЕАЭС;

- уведомления о ввозе товаров в Россию из другого государства ЕАЭС;

- уведомления об остатках товаров;

- отчета об операциях с прослеживаемыми товарами.

Приказом № ЕД-7-15/645@ предусмотрено, в частности, что приведенные выше уведомления заполняются на основании того или иного первичного сопроводительного документа (например, счета-фактуры или УПД). В свою очередь, в указанный отчет об операциях с прослеживаемыми товарами включаются данные по акту инвентаризации или иного первичного документа, фиксирующего результаты проведения инвентаризации и подтверждающего наличие товара на складах фирмы.

Отметим, что содержащиеся в указанном приказе формы, в целом, соответствуют тем, что приводились в другом документе от ФНС письме от 14.04.2021 № ЕА-4-15/5042@ — . Так что те предприятия, которые начали внедрять документооборот с применением соответствующих рекомендованных форм по указанному письму, не должны испытать существенных неудобств в связи с необходимостью включения в ЭДО официальных форм документации по прослеживаемости по новому приказу ведомства.

На официальном сайте ФНС России размешен отдельный раздел, посвященный национальной системе прослеживаемости импортных товаров – ССЫЛКА.

Какие товары подлежат прослеживаемости

Официальный перечень товаров, подлежащих прослеживаемости – .

В соответствующий перечень входят следующие категории продукции:

- холодильники и иное холодильное оборудование (с кодами 27.51.11, 27.25.13 по классификатору ОКПД 2);

- автопогрузчики и иные машины с подъемным механизмом (код 28.22.15 по ОКПД 2);

- бульдозеры, грейдеры, катки, погрузчики, экскаваторы (коды 28.92.21, 28.92.22, 28.92.24, 28.92.25, 28.92.26, 28.92.27);

- стиральные машины (коды 27.51.13.110, 28.94.22.110);

- мониторы, телевизоры (коды 26.10.27, 26.40.20, 20.40.34);

- промышленные автопогрузчики (код 28.22.15);

- детские коляски (код 30.92.40.110);

- детские сиденья безопасности (код 29.32.20.130).

Отметим, что утвержденный на данный момент перечень товаров еще может пополняться в дальнейшем. Поэтому, участникам системы прослеживаемости нужно постоянно осуществлять мониторинг законодательства на предмет выявления сведений о разработке и внедрении нормативов, дополняющих соответствующий перечень.

Важно иметь в виду, что если товар в принципе не импортный — то есть, произведенный в России, то он не попадает под юрисдикцию Закона № 371-ФЗ, как и иных правительственных нормативных актов, даже при идентификации по соответствующему коду ОКПД 2 или ТН ВЭД ЕАЭС.

На кого распространяется

Итак, после вступления указанных регулирующих нормативов в силу — с 8 июля 2021 года, российский сегмент системы прослеживаемости ЕАЭС заработал официально. Практическое участие в прослеживании товаров в рамках данного сегмента обязаны принимать все хозяйствующие субъекты, которые осуществляют операции с прослеживаемыми товарами. А именно — теми, которые поименованы (имеют соответствия по кодам ТН ВЭД ЕАЭС) в перечне, утвержденном постановлением № 1110.

Не играет роли, каким образом хозяйствующий субъект ведет учет соответствующих товаров. Важно осуществление операций с ними фактически. В том числе, если это операции, не связанные со сделками купли-продажи: например, если под критерии прослеживаемых попадают товары, включенные в состав основных средств, то в отношении них также необходимо производить процедуры, регламентированные Законом № 371-ФЗ.

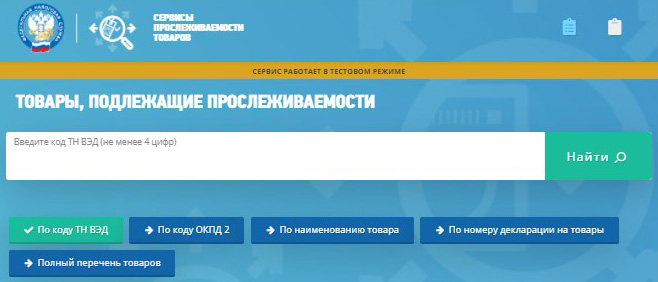

Узнать, считать или нет конкретный товар прослеживаемым, можно на основании его технической документации, которую предъявляет поставщик. Кроме того, в тех же целях можно задействовать один полезный новый ресурс, доступный на сайте ФНС России сервис проверки идентификатора прослеживаемости товара – .

С его помощью можно установить факт прослеживаемости товара не только по коду ТН ВЭД ЕАЭС, но также по коду ОКПД 2 и даже по обычному наименованию товара. Кроме того, идентификатором для выявления прослеживаемости с помощью сервиса также может быть номер таможенной декларации на товар.

Операции с прослеживаемыми товарами, при совершении которых ИП или юридическое лицо становятся обязанными участвовать в системе прослеживаемости, могут быть разными — ввоз, перепродажа, утилизация, конфискация, передача, или же обратный вывоз товара за границу относятся к «прослеживаемым» операциям. Практически любые типичные хозяйственные операции, характеризующие деятельность российского предприятия, таким образом, попадают под юрисдикцию приведенных выше нормативных актов.

Как таковая прослеживаемость официально осуществляется не только в отношении тех товаров, по которым указанные операции совершаются начиная с 8 июля 2021 года. По более ранним операциям с товарами, включенными в перечень по постановлению № 1110, также требуется осуществлять «прослеживаемые» действия в установленном порядке. Так, для того, чтобы запустить эти товары, лежащие, условно говоря, на складе, в продажу, необходимо направить в ИФНС уведомление об остатках таких товаров и дождаться присвоения им РНПТ.

Отметим, что не имеет значения, как используются «прослеживаемые» товары, находящиеся в собственности предприятия без присвоения РНПТ. Они могут задействоваться в том числе в качестве основных средств.

Обязанность по обеспечению прослеживаемости товаров возложена в том числе на фирмы, которые не являются плательщиками НДС и не используют по этой причине счета-фактуры. Для них предусмотрены альтернативные инструменты для мониторинга прослеживаемых товаров — в виде специальных форм отчетности. Система налогообложения с точки зрения установления обязанности фирмы по участию в системе прослеживаемости в принципе не имеет значения.

В целом, задачи хозяйствующего субъекта, обязанного участвовать в системе прослеживаемости, сводятся к тому, чтобы:

- осуществлять сбор и учет сведений о прослеживаемых товарах;

- передавать в установленном порядке соответствующие сведения в ФНС России;

- формировать отчетность об обороте прослеживаемых товаров на российском рынке.

Рассмотрим подробнее, каким образом, с помощью каких документов и практических схем данные задачи могут быть решены на практике.

Как обеспечить работу с системой прослеживаемости товаров

Способ практического получения РНПТ зависит от того, из какой страны был импортирован товар в Россию.

Если это другая страна ЕАЭС, то для получения указанного идентификатора налогоплательщик обязан направить в свою ИФНС уведомление о ввозе товаров. На основании данного уведомления налоговая инспекция присвоит РНПТ, который затем нужно будет отразить в счете-фактуре (плательщику НДС) или в альтернативном отгрузочном документе (фирме, не являющейся плательщиком НДС).

Уведомление о ввозе товара в указанных целях составляется по форме, утвержденной приказом ФНС России № ЕА-4-15/5042@ — . Сдают ее импортеры товаров, в срок, не превышающий 5 дней с момента постановки введенных товаров на учет. ИФНС пришлет РНПТ на основании соответствующего уведомления не позднее дня, следующего за тем, в котором данное уведомление получено инспекторами.

Если товар ввезен из страны, не входящей в ЕАЭС, то фирме, осуществляющей операции с ним (импортеру), необходимо самостоятельно сформировать РНПТ на основании номера таможенной декларации. В этих целях используются следующие типы сведений:

- код таможенного органа;

- дата регистрации таможенной декларации;

- порядковый номер декларации.

На практике РНПТ по товару из дальнего зарубежья составляется по довольно простым правилам. Основной источник данных здесь — номер таможенной декларации. По существу, все, что нужно сделать, чтобы преобразовать данный номер в РНПТ — добавить к нему трехзначный порядковый номер строки товара, отраженного в таможенной декларации. То есть, если номер декларации выглядит как 10122334/155667/0000888, в то время как порядковый номер товара — 3-й, то РНПТ будет выглядеть как 10122334/155667/0000888/003.

Отдельный РНПТ присваивается к каждой партии товара. Если в декларации таких партий несколько, то оформляется несколько РНПТ.

Если товар, включенный в перечень по постановлению № 1110, уже есть на складе фирмы на момент утверждения приведенных выше нормативных актов Правительства — то есть, по состоянию на 8 июля 2021 года, то необходимо просто уведомить ИФНС в установленном порядке об остатках соответствующих товарах.

Бланк уведомления об имеющихся остатках товаров, подлежащих прослеживаемости (форма КНД 1169011) — .

Это можно сделать в любое время (пока что в законодательстве нет конкретных сроков, в течение которых необходимо произвести рассматриваемые действия), но только не позднее:

- запуска таких товаров в продажу (в том числе в виде экспорта за пределы России);

- передачи товара под реализацию комиссионеру;

- безвозмездной передачи товара;

- наступления того или иного события, при котором прекращается прослеживаемость товара (например, производится его утилизация);

- списания товара с баланса фирмы и передачи его в качестве имущества в счет вклада в уставный капитал хозяйственного общества, или правопреемнику компании при реорганизации.

Уведомление также необходимо направить в ФНС, если фирма получила после 8 июля 2021 года в распоряжение товары, попадающие под прослеживаемость, вследствие:

- приобретения у физлица (в том числе самозанятого);

- возврата товара, купленного до 8 июля 2021 года физлицом;

- покупки в статусе конфиската у государственных органов;

- импорта после 8 июля 2021 года на основании тех или иных перевозочных документов, альтернативных декларации.

Важный нюанс: не требуется направлять в ИФНС уведомление об остатках, если товар будет реализован в срок до 8 января 2022 года. Таким образом, можно установить фактическую нижнюю границу по срочности отправки уведомления — не ранее 8 января 2022 года, поскольку практической отправки уведомления в случае реализации товара в пределах данного срока может и не потребоваться вовсе.

Во всех указанных случаях используется форма уведомления об остатках, также утвержденная известным нам приказом № ЕА-4-15/5042@. Отметим, что уведомление об остатках не составляется просто так: сведения в нем должны подтверждаться тем или иным первичным документом. Например — актом инвентаризации.

В случае, если фирма осуществляет вывоз товара, подлежащего прослеживаемости, из России в другую страну ЕАЭС, то в ФНС необходимо направить специальное уведомление о перемещении, опять же, утвержденное приказом № ЕА-4-15/5042@. Сделать это необходимо в течение 5 дней с момента отгрузки товара. Допускается подача одного уведомления о вывозе, в котором будут отражено несколько разных РНПТ в случае, если до того отдельные уведомления о ввозе составлялись на каждую партию.

Специальный отчет об операциях с прослеживаемыми товарами в ФНС сдают фирмы на спецрежимах (то есть, не платящие в общем случае НДС) — в срок не позднее 25-го числа месяца, следующего за отчетным кварталом. Утвержден данный отчет также приказом № ЕА-4-15/5042@. Отметим, что данный документ в ряде случаев обязаны сдавать также плательщики НДС — если купят товар у неплательщика НДС (или, наоборот, продадут товар ему).

Видео – прослеживаемый товар в 1С Бухгалтерия 8:

Законом № 371-ФЗ предусмотрены события, при наступлении которых прослеживаемость товара прекращается:

- товар выведен из оборота (например, передан в производство, конфискован);

- товар реализован физическим лицам (для личного потребления);

- товар вывезен за пределы России;

- товар законодательно исключен из перечня тех, что подлежат прослеживанию.

ФНС России в специальном письме от 28.06.2021 № ЕА-4-15/9015@ () указывает, что не является основанием для прекращения прослеживаемости товаров объединение тех или иных прослеживаемых товаров в набор или комплект (например, включение компьютерного монитора в состав автоматизированного рабочего места). Дело в том, что в этом случае не происходит какой-либо переработки соответствующего товара, он не меняет своих характеристик — что могло бы наблюдаться при направлении его, к примеру, на производственные линии.

В свою очередь, если товар, однажды выведенный по указанным основаниям из оборота, возвращается в оборот, то фирма, производящая его возврат в рамках той или иной операции, обязана в дальнейшем обеспечить его прослеживаемость в установленном порядке. Одна из возможных причин соответствующего возврата — обнаружение недостачи. Также возможен возврат товара из производственного цеха обратно на склад в случае неосуществления его направления на переработку.

Отметим, что весь документооборот с ФНС с использованием указанных выше форм (и в принципе весь документооборот, связанный с обеспечением прослеживаемости товаров) осуществляется исключительно в электронной форме, бумажные документы не используются. Участнику системы прослеживаемости, таким образом, необходимо иметь квалифицированную ЭЦП и программное обеспечение для приема-передачи документов в электронном виде.

Видео – поддержка прослеживаемости товаров в 1С Бухгалтерии 8:

Так или иначе, основные действия предприятия, направленные на обеспечение прослеживания товаров, будут сосредоточены вокруг решения следующих ключевых задач:

- Подготовки внутренних бизнес-процессов и технологической инфраструктуры к обеспечению прослеживаемости (прежде всего, в части обеспечения приспособленности инфраструктуры документооборота к отражению РНПТ в первичных документах, а также формированию требуемой отчетности по новым правилам).

- Перехода на ЭДО, если до сих пор компания не произвела действий, направленных на его реализацию (например, можно подключиться к ).

- Согласования процедуры перехода на ЭДО с контрагентами при необходимости.

А именно — в случае, если такие контрагенты могут поставлять или приобретать товары из числа тех, что подлежат прослеживаемости.

- Детального изучения нормативно-правовой базы, регулирующей прослеживаемость — на случай возникновения претензий со стороны проверяющих органов.

- Инвентаризации товаров на предмет выявления среди них тех, что подлежат прослеживаемости в соответствии с официальными перечнями.

- Проведения первичных процедур по уведомлению ФНС об остатках товаров, получения РНПТ — как условия их последующего направления на реализацию.

- Проведения необходимых консультаций с поставщиками на предмет обеспечения эффективного документооборота в рамках системы прослеживания.

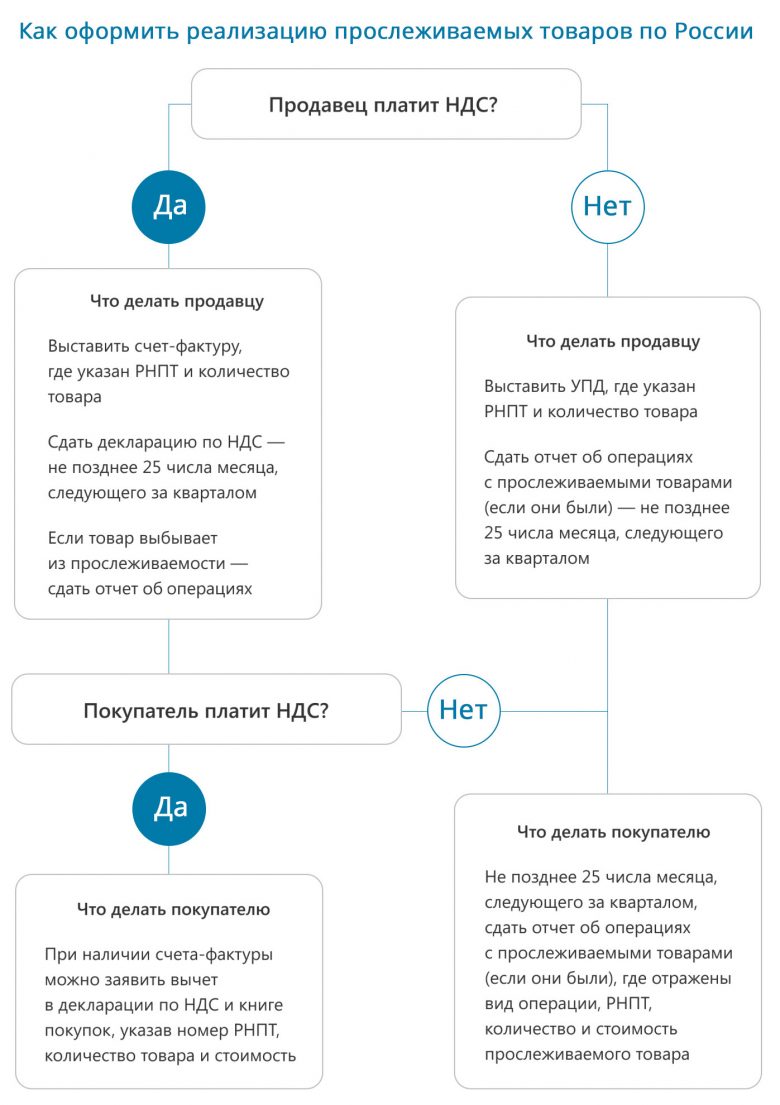

Так, в зависимости от того, платит покупатель (продавец) товаров НДС или нет, будут применяться разные типы отчетных документов, содержащих РНПТ по партии прослеживаемых товаров. Соответственно, продавцу и покупателю важно научиться передавать друг другу только подходящие для определенной системы налогообложения первичные документы в рамках ЭДО при отражении операций по прослеживаемым товарам.

Одна из потенциально проблемных областей взаимодействия предприятий и проверяющих в рамках новых правоотношений, обусловленных введением системы прослеживаемости — заполнение первичной документации плательщика НДС с учетом требований, установленных законодательством, что регулирует данную систему.

Для плательщиков НДС электронный документооборот уже давно привычен — в силу наличия обязательств по составлению электронных счетов-фактур. Но даже заполнение такого стандартизованного учетного документа при выполнении фирмой обязательств в системе прослеживаемости имеет ряд особенностей.

Оформление счета-фактуры при прослеживаемости

Можно выделить несколько ключевых сценариев оформления счета-фактуры в рамках выполнения хозяйствующими субъектами предписаний законодательства о прослеживаемости:

- когда и продавец и покупатель прослеживаемого товара платят НДС;

- когда плательщик НДС — только продавец;

- когда плательщик НДС — только покупатель.

В первом случае продавец направляет покупателю электронный счет-фактуру, в котором должен быть прописан РНПТ. На основании данного документа оба налогоплательщика сдают декларацию по НДС (ее применение в контексте выполнения требований в системе прослеживаемости мы рассмотрим ниже).

Если плательщик НДС — только продавец, то он, несмотря на то, что покупатель НДС не платит, направляет второму электронный счет фактуру. Альтернатива — направление покупателю универсального передаточного документа (по форме, рекомендованной письмом ФНС России от 21.10.2013 № ММВ-20-3/96@ — ССЫЛКА). На основании счета-фактуры или УПД покупатель в срок до 25 числа месяца, идущего за отчетным кварталом, направляет в ФНС отчет по операциям с товаром, подлежащим прослеживаемости.

Особый случай — когда продавец как плательщик НДС осуществляет экспорт товара, подлежащего прослеживаемости. В этом случае покупателю необходимо предоставить счет-фактуру либо УПД, в которых зафиксирован РНПТ. В случае, если экспорт осуществлен в другую страну ЕАЭС, то продавец обязан направить в ФНС уведомление о перемещении товара.

Важный нюанс: в рассматриваемом случае экспортеру может быть выдан бумажный вариант счета-фактуры, а не электронный (п. 1.1 ст. 169 НК РФ). Оно и понятно: у заграничного покупателя может не иметься подходящей для прочтения российского первичного документа ЭЦП. Бумажный же вариант ему подойдет.

Если плательщик НДС — только покупатель, то продавец должен выставить ему в электронном виде УПД, содержащий РНПТ (покупатель при этом возвращает продавцу УПД с отметкой о том, что товар принят), а затем направить в ФНС — до 25 числа месяца, идущего за отчетным кварталом, отчет об операциях с товарами. В свою очередь, тот же самый отчет в данном случае сдает покупатель.

«Прослеживаемый» счет-фактура содержит ряд ключевых сведений. В их числе — те, которые отражаются:

- в строке 5а («Документ об отгрузке»);

- в графе 10 «Страна происхождения товара» (фиксируется цифровой код);

- в графе 11 (РНПТ);

- в графах 12, 12а (единицы измерения и количество прослеживаемого товара);

- в графе 13 (количество прослеживаемого товара).

Отметим, что графы 12-13 счета-фактуры не заполняются, если в ней в принципе не фигурируют прослеживаемые товары (письмо ФНС России от 01.09.2021 № ЕА-3-26/5976@ — ).

Видео – новые счета‑фактуры и декларация по НДС:

Возможны ситуации, когда операции с прослеживаемыми товарами осуществляют при сделках между собой хозяйствующие субъекты, не являющиеся плательщиками НДС. Как и, безусловно, бывают случаи, когда неплательщик НДС осуществляет экспорт товара, подлежащего прослеживаемости.

Кто и когда сдает отчет о прослеживаемости товаров

Рассмотрим отдельно отчетность для плательщиков и неплательщиков НДС.

Нюансы оформления прослеживаемости товаров для неплательщика НДС

В случае, если ни продавец, ни покупатель прослеживаемого товара не являются плательщиками НДС, то по факту совершения сделки продавец направляет покупателю УПД в электронном виде. А до 25-го числа месяца, идущего за отчетным кварталом, сдает в ФНС отчет об операциях с товарами, подлежащими прослеживаемости. В свою очередь, покупатель возвращает УПД с отметкой о совершении приемки товаров, и, аналогично, направляет в установленный срок отчет об операциях с товарами налоговикам.

В случае, если неплательщик НДС осуществляет экспорт товара, то ему необходимо направить покупателю УПД в электронном виде. В случае экспорта в другую страну ЕАЭС — направляет в ФНС уведомление о перемещении товара. При экспорте в дальнее зарубежье — сдает в ФНС отчет об операциях с товарами, подлежащими прослеживаемости.

Отметим, что счет-фактура в целях выполнения требований законодательства о прослеживаемости товаров выписывается плательщиком НДС в том числе и для покупателя, который НДС не платит. В случае, если в поставку, на которую составляется счет-фактура, входят в том числе не прослеживаемые товары, то сведения о них и о прослеживаемых допускается одновременно включить в один счет-фактуру.

Что включает отчетность плательщика НДС

Плательщик НДС не только оформляет счета-фактуры, но также всегда сдает декларацию по данному налогу. В случае, если в отчетном периоде у него были операции, попадающие под прослеживаемость, то он должен сдать в обычные сроки — до 25 числа месяца, идущего за отчетным кварталом, декларацию по действующей форме. Применяется она в редакции, что введена в соответствии с приказом ФНС России от 26.03.2021 № ЕД-7-3/228@ — .

Применяться указанная редакция декларации должна начиная с отчетности за 3-й квартал 2021 года. То есть — той, которую нужно сдать до 25 октября 2021 года.

В случае, если плательщик НДС — покупатель товара, подлежащего прослеживаемости, то он вправе, имея в распоряжении счет-фактуру, отразить в своей декларации по НДС вычет, указав в отчете РНПТ и иные идентификаторы по соответствующему товару (количество, стоимость).

Своевременная сдача декларации по НДС — не единственная отчетная обязанность плательщика данного налога в части выполнения требований законодательства о прослеживаемости. В случае, если товар — прослеживаемый, но при этом не облагается НДС на основании ст. 149 или п. 2 ст. 146 НК РФ, то налогоплательщику (как продавцу, так и покупателю прослеживаемого товара) необходимо сдать отчет об операциях с прослеживаемыми товарами. Это несложно, поскольку совпадают сроки его сдачи и предоставления декларации по НДС — до 25 числа месяца, что следует за отчетным кварталом.

Штрафы за нарушение правил оборота прослеживаемого товара

Пока что как таковых санкций нет, но это явление временное. Дело в том, что с 1 июля 2022 года в КоАП РФ — в соответствии с законопроектом (), который подготовлен Минфином, могут появиться нормы о штрафах для хозяйствующих субъектов, которые:

- не сдали вовремя отчет об операции с товарами, подлежащими прослеживаемости (1000 рублей за каждый не сданный отчет);

- не отразили в счете-фактуры нужные реквизиты по прослеживаемости (также 1000 рублей за каждый неправильный счет-фактуру);

- исказили реквизиты прослеживаемости по отчету (аналогично, 1000 рублей за некорректный отчет).

Кроме того, придется заплатить штраф в размере 200 рублей за каждый счет-фактуру, предоставленный не предусмотренным законом способом — то есть, на бумаге, в то время как должен быть сформирован электронный документ. Указанным проектом вводятся, таким образом, новые ст. 15.48, 15.49, 15.50 и 15.51 КоАП РФ. Отметим, что в документ, скорее всего, будут внесены изменения, поскольку на текущий момент он имеет статус не прошедшего процедуру оценки регулирующего воздействия. Вполне вероятно инициирование принятие иного регулирующего документа.

Так или иначе, несмотря на отсутствие официальных санкций за нарушения в системе прослеживаемости, предприятиям уже сейчас нужно применять актуальные формы счетов-фактур и налоговой декларации по НДС — рассмотренные выше. В них в полной мере отражаются данные о прослеживаемых товарах. А появление официальных санкций — вопрос времени, поскольку желание законодателя их установить очевидно.

Резюме

Система прослеживаемости — международный проект, реализуемый на территории ЕАЭС, призванный обеспечить мониторинг движения товаров на национальных рынках соответствующего объединения. В некоторой степени прослеживаемость схожа с российской системой маркировки, но имеет ряд принципиальных отличий от нее. В их числе — отслеживание не каждого отдельно взятого товара, а партий товаров с присвоением каждой из них специального регистрационного номера. Соответствующий идентификатор — РНПТ, фиксируется в первичной документации (счета-фактурах, УПД), которую участники сделок купли-продажи передают друг другу.

Официальных штрафных санкций за нарушения отражения РНПТ и других сведений о прослеживаемых товарах в первичной и учетной документации пока нет, но они могут появиться. Хозяйствующим субъектам, осуществляющим оборот прослеживаемых товаров, уже сейчас нужно адаптировать имеющуюся инфраструктуру для ЭДО и отчетности для корректного заполнения первички и отчетности, направляемой в ФНС.

Смотрите как зарегистрироваться в ЕГАИС ЛЕС и кто это должен сделать.

Смотрите как зарегистрироваться в ЕГАИС ЛЕС и кто это должен сделать.

Часто спрашивают: где указан номер на кассовом чеке — ответ есть в этой статье.

Нужно ли пробивать кассовый чек https://onlain-kassy.ru/normativ/kom/pri-snyatii-deneg-s-raschetnogo-scheta.html при снятии денег с расчетного счета.

Видео – операции с товарами, подлежащими прослеживаемости:

Для успешного ведения бизнеса можно подобрать необходимое оборудование для , , , и других направлений предпринимательской деятельности.