Что такое фискализация онлайн-кассы, чека и платежей

Фискализация — один из самых емких терминов в финансовом праве. В некоторых случаях его определения встречаются в нормативных актах. Но их дополняют иные сложившиеся на практике трактовки.

Что такое фискализация

Термин «фискализация» может пониматься по-разному. Распространены 3 варианта его трактовки:

- Когда под фискализацией понимается процедура, при которой управомоченный государственный орган (Федеральная налоговая служба) в установленном порядке получает сведения о выручке (и расходах) хозяйствующего субъекта и использует их затем в рамках осуществления деятельности в интересах государственной казны.

Так, в общем случае данные сведения впоследствии используются в рамках налогового контроля (при проверке деклараций) или иным способом, который предусмотрен регламентами работы ФНС и дополняет налоговый контроль.

В данном случае понятие «фискализации» мы вправе соотнести с термином «фискальный» — то есть, имеющий отношение к деятельности государственного органа, связанной с обеспечением интересов бюджета, казны. ФНС собирает налоги (контролирует их уплату) — и, соответственно, сопоставляет их с выручкой (или расходами) хозяйствующего субъекта, что влияют на его налоговую базу. Данное сопоставление осуществляется в интересах казны — оно «фискальное». Поэтому, образует «фискализацию» в рассматриваемой трактовке.

На практике такая фискализация может быть осуществлена по выручке:

- полученной только на кассе, на которой применяется контрольно-кассовая техника (в соответствии с Законом № 54-ФЗ);

- полученной только на кассе, на которой не применяется ККТ (как вариант, благодаря исключениям, прописанным в Законе № 54-ФЗ);

- полученной только за счет поступлений на расчетный счет (или иной безналичный ресурс для расчетов);

- полученной и на кассе (того или иного типа), и за счет поступлений на расчетный счет (и на альтернативные ему ресурсы при безналичных расчетах).

То же — и по расходам, которые могут фиксироваться тем или иным образом. Получается, что фискализация в рассматриваемой трактовке может пониматься очень широко — в том числе как процедура, не имеющая отношение к контролю над кассовыми операциями вообще. Если даже ФНС не смотрит на «кассы», то она продолжает выполнять — при контроле выручки и расходов, фискальную функцию, а значит проводит фискализацию.

- Когда под фискализацией понимается осуществляемая в установленном порядке техническая процедура активации (введения в эксплуатацию) контрольно-кассовой техники, что оснащена фискальными аппаратными компонентами — то есть, технического средства, с помощью которого производится процедура по пункту 1 (в разновидности, когда выручка и расходы фискализируются по кассе с ККМ).

В случае с современными кассами речь будет идти о фискальных накопителях (ФН) — высокотехнологичных устройствах, которые обеспечивают хранение данных в защищенном режиме (когда их нельзя видоизменить без нарушения целостности работы накопителя). Ранее использовалась фискальная память с ЭКЛЗ, до нее — иные технические средства, которые подлежали вводу в эксплуатацию в установленном порядке.

Понятие фискализации как процедуры ввода ККМ в эксплуатацию (которая может называться по-разному — например, как «активация фискального режима») закреплено в ряде нормативных актов. Например — в Технических требованиям к фискальной памяти ККМ (утверждены Решением ГМЭК от 23.06.1995, протокол № 5/21-95). В Законе № 54-ФЗ подобного соответствия нет, но содержание данного акта по существу позволяет говорить о том, что законодатель предусматривает фискализацию как такую процедуру — схожую с той, что проводилась в периоды применения указанных Технических требований (и сопутствующих им документов, что регламентируют использование ККТ).

Таким образом, с одной стороны, правомерно говорить о том, что фискализация по закону — это строго ввод ККТ в эксплуатацию. С другой — это определение закреплено в нормативах, которые:

- не имеют статуса федерального закона или постановления Правительства;

- не применяются в полной мере современными торговыми предприятиями — в силу специфики инновационных онлайн-касс (и практического нахождения их в юрисдикции иных нормативных актов — в том числе на уровне федеральных законов).

В свою очередь, в федеральных законах ничего не сказано о том, что фискализация — это только ввод ККТ в эксплуатацию. Поэтому, правомерно не ограничиваться закрепленной в ряде технических нормативов трактовкой — и понимать термин «фискализация» шире.

- Когда под фискализацией понимаются формирование и обработка кассового чека — основного носителя данных о выручке (расходах) хозяйствующего субъекта в порядке, предусмотренном законом — аналогично, в рамках процедуры по пункту 1 (опять же, по кассе с ККМ).

Так или иначе, все 3 приведенные трактовки связаны между собой. Для проведения «фискализации» выручки (по кассе с ККМ) нужна «фискализация» ККМ и чека. В свою очередь, вторая и третья процедуры в принципе проводятся ради первой (и обязательно, таким образом, предваряют ее).

Рассмотрим то, каким образом осуществляются приведенные сценарии фискализации на практике.

Платежей (выручки и расходов)

Итак, первая трактовка фискализации соответствует процедуре, при которой ФНС получает сведения о платежах (выручке и расходах), что образовались вследствие осуществления хозяйствующим субъектом тех или иных расчетов по кассе или вне ее.

В случае с фискализацией по кассе с ККМ эти сведения налоговики получают:

- В общем случае — принимая данные о платежах на кассе через интернет.

Посредником между ФНС и хозяйствующим субъектом выступает специализированная организация — Оператор фискальных данных. С ним у предприятия должен быть заключен договор. Кассы, стоящие на предприятии, должны быть в установленном порядке подключены к серверам ОФД.

- В случае невозможности получения данных через интернет — получая в установленном порядке доступ к фискальным накопителям, которые стоят на кассах хозяйствующего субъекта.

Такой сценарий возможен, если предприятие вправе использовать кассы в режиме без передачи фискальных данных. Такое право появляется у хозяйствующих субъектов, расположенных в отдаленных от сетей связи местностях. Таковыми признаются населенные пункты с численностью населения не более 10 тыс. человек (приказ Минкомсвязи России от 05.12.2016 № 616 — ).

Предполагается, таким образом, что торговое предприятие будет использовать кассу, соответствующую требованиям Закона № 54-ФЗ — то есть, оснащенную фискальным накопителем, но без договора с ОФД (поскольку технически подключение к серверам Оператора осуществляться не будет). Как следствие, данные с накопителя передаются в ФНС без использования интернета в установленном порядке.

Так, в соответствии с пунктом 14 статьи 4.2 () предприятие, владеющее кассой, в случае ее перерегистрации в связи с заменой фискального накопителя (или снятия ККМ с регистрации) обязаны осуществить:

- считывание фискальных документов, что записаны в накопитель;

- передать в ФНС эти документы — наряду с заявлением о регистрации (перерегистрации) ККМ (или снятии кассы с регистрации).

На практике «осуществление считывания» может быть произведено в представительстве ФНС: фискальный накопитель нужно отнести туда, и работники ведомства сами считают нужные данные с устройства (письмо ФНС России от 16.02.2018 № АС-4-20/3107@ — ). Поскольку заявление на перерегистрацию в данном случае будет, скорее всего, бумажным — то визит в ФНС, так или иначе, предполагается, и схему со считыванием силами ее работников можно рассматривать в качестве основной.

Важный нюанс: не следует путать статус указанных отдаленных от сетей связи населенных пунктов с теми, что соответствуют критерию труднодоступных — в соответствии с пунктом 3 статьи 2 Закона № 54-ФЗ — . Хозяйствующие субъекты, расположенные в труднодоступных местностях, вправе не использовать ККТ в принципе — и, соответственно, не попадают под фискализацию выручки, полученной на кассе с ККМ. Их выручку (и расходы) ФНС «фискализирует» иными способами — вне юрисдикции Закона № 54-ФЗ.

На практике фискализация по кассе без ККМ осуществляется в рамках различных мероприятий налогового контроля, при которых проверяющие, как правило, смотрят:

- документы, альтернативные кассовым чекам ККМ (товарные чеки, БСО);

- кассовые ордера (приходные, расходные);

- кассовые книги и прочие дополняющие их документы.

Отдельная процедура — фискализация выручки, отраженной на расчетном счете хозяйствующего субъекта. Она предполагает получение проверяющими доступа к данному счету либо направление в их адрес документации, отражающей операции по счету (выписок, квитанций) — в соответствии с запросами ФНС в рамках проверок. Но эта процедура в принципе не имеет отношения к организации работы касс хозяйствующим субъектом — хотя и выступает частью «фискализации» (понимаемой в широком смысле).

Кассового аппарата

Следующая интерпретация понятия фискализации соответствует технической процедуре, при которой ККМ с фискальным накопителем — по которой ФНС будет получать данные о выручке и расходах (онлайн или офлайн — в зависимости от режима пользования кассой), в установленном порядке вводится в эксплуатацию.

Советуем посмотреть эту полезную статью о том, как производится фискализация кассы на примере ККТ Атол — .

В общем случае фискализация онлайн-кассы осуществляется в рамках более масштабной процедуры — регистрации ККМ в ФНС. Данная процедура проводится по следующему алгоритму:

- Хозяйствующий субъект заключает договор с ОФД (условимся, что он ведет деятельность на территории, что не относится к отдаленным от сетей связи).

- Хозяйствующий субъект регистрируется в Личном Кабинете на сайте ФНС (если до того не зарегистрирован).

- Хозяйствующий субъект оформляет квалифицированную ЭЦП, что подходит для документооборота с ФНС (если ее еще нет).

Отметим, что если имеется подпись для налоговой отчетности, то в общем случае она подойдет.

- Сертификат ЭЦП в установленном порядке интегрируется с аккаунтом хозяйствующего субъекта на сайте ФНС.

- Онлайн-касса (если их несколько, то в отношении каждой нужно производить аналогичную процедуру) подключаются к компьютеру, с которого осуществляется выход на сайт ФНС.

- Осуществляется регистрация каждой ККМ в ФНС.

В этих целях в ФНС направляется заявление на регистрацию по установленной форме. Если онлайн-касса используется в режиме с передачей данных (то есть, при наличии контракта с ОФД), то заявление подается через Личный кабинет хозяйствующего субъекта на сайте Налоговой службы.

Нужно войти в ЛК, затем выбрать «Учет ККТ». Далее — нажать на «заполнить параметры вручную», после чего — ввести требуемые сведения. В их числе — модель ККМ и накопителя, их заводские номера. Также необходимо указать наименование ОФД.

После ввода всех данных нужно нажать на «Подписать и отправить». В течение нескольких минут регистрационный номер ККМ, присвоенный Налоговой службой, должен отобразиться в разделе «Учет ККТ».

- Осуществляется активация накопителя — собственно, его фискализация (по существу — «фискализация» самой кассы, поскольку накопитель правомерно рассматривать ее ключевым аппаратным компонентом), на каждой ККМ.

Для этого задействуется программа от производителя ККМ. То, как установить ее и запустить, необходимо узнавать у конкретного поставщика кассы. В программе нужно указать ряд ключевых сведений — которые затем будут прописаны к подключенной к компьютеру кассе. В их числе — регистрационный номер. Только при условии его наличия фискализация накопителя будет возможна.

Видео — фискализация кассы Эвотор 5:

По завершении активации накопителя «фискализированная» ККМ напечатает тестовый кассовый чек. Его реквизиты пригодятся на завершающем этапе регистрации кассового аппарата в ФНС. Чтобы его начать, нужно зайти в раздел «Учет ККТ» в ЛК, а затем — нажать на ссылку «РН ККТ».

На открывшей странице будет пункт «Завершение регистрации». Нужно выбрать его, а затем указать в открывшемся окне требуемые реквизиты тестового чека. Также потребуется указать его номер — 1. По завершении ввода данных нажать на «Подписать» и отправить.

После ККМ будет считаться введенной в эксплуатацию в соответствии с установленными законом алгоритмами взаимодействия хозяйствующего субъекта и ФНС.

Видео — фискализация ККТ семейства Атол:

На практике эти алгоритмы, как правило, дополняет ряд иных — связанных с обеспечением функционирования онлайн-кассы в режиме обмена данными с ОФД. В этих целях касса, зарегистрированная в ФНС, подлежит интеграции с серверами Оператора. Данная процедура осуществляется в соответствии с правилами конкретного ОФД — необходимо узнать о них у самого оператора.

Отметим, что у многих ОФД (например, ) есть готовые интерфейсы для регистрации ККТ в ФНС. Или же — есть услуга по осуществлению такой регистрации. О специфике применения обоих механизмов, позволяющих зарегистрировать кассы в ФНС — то есть, фискализировать их с точки зрения обеспечения ввода ККТ в эксплуатацию, также следует узнавать при непосредственном взаимодействии с представителями Оператора фискальных данных.

Чека онлайн-кассы

«Фискализация» как процедура сбора данных о выручке на кассе (при условии предварительной фискализации — как этапа введения ККМ в эксплуатацию) на практике осуществляется в рамках «фискализации» как установленного порядка создания и обработки кассового чека.

Кассовый чек может быть:

- бумажным;

- электронным.

При расчетах в обычном магазине в бумажном виде формируется обязательно, в электронном — по желанию покупателя. При расчетах в интернете — только в электронном. Обе разновидности чека должны включать реквизиты, предусмотренные:

- положениями статьи 4.7 Закона № 54-ФЗ ();

- Форматами фискальных документов, что утверждены приказом ФНС России от 21.03.2017 № ММВ-7-20/229@ ().

Кассовый чек — основной носитель сведений о выручке (расходах), которые интересны ФНС. И именно он, а не какой-либо другой документ, передается из ОФД налоговикам. Для этого и используются унифицированные форматы — так, чтобы отправленный чек был полностью распознан получателем, а до того — сформирован на кассе так, чтобы его можно было передать Оператору при условии его последующего корректного распознавания.

Таким образом, фискализацию кассового чека по сути составляют 3 процедуры:

- создание чека в соответствии с ФФД (и требованиями Закона № 54-ФЗ по реквизитам);

- передачу чека (соответствующего ФФД) в ОФД;

- передачу чека в ФНС.

Отметим, что в рамках обмена данными между хозяйствующим субъектом, ОФД и ФНС может осуществляться оборот, в принципе, довольно широкого спектра фискальных документов (чек — лишь частный их случай). Например — отчетов о закрытии и открытии смены. Но, так или иначе, именно чек — основной источник данных для ФНС по выручке. Именно его «фискализация» — обязательное условие «фискализации» как процедуры, направленной на обеспечение интересов государственной казны.

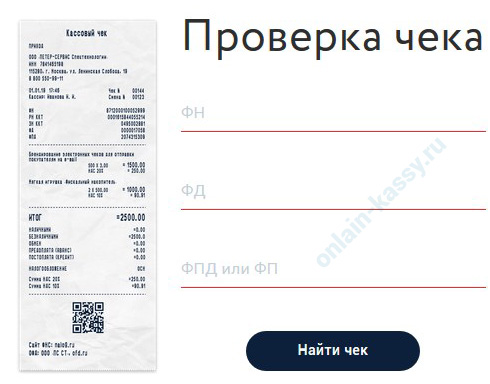

Электронные копии чеков во всех случаях хранятся на серверах ФНС (как правило, и ОФД тоже). Доступ к ним при необходимости может осуществить любой заинтересованный человек — если у него на руках есть ключевые идентификаторы оригинального чека. Во всех случаях они зашифрованы в QR-коде, что размещается на рассматриваемом фискальном документе (и считается одним из обязательных его реквизитах).

Если есть изображение QR-кода (как вариант, сфотографированное камерой смартфона), то по нему можно загрузить полноценный электронный чек из базы данных ФНС с помощью приложения «Проверка кассового чека» (читайте подробнее как выполняется проверка чека по QR-коду).

Если нет возможности загрузить электронный чек по QR-коду, то его можно проверить на подлинность по другим реквизитам — используя, в свою очередь, ресурсы от ОФД. Как правило в их число входят (на примере сервиса проверки чеков ОФД.ру — ):

- номер фискального накопителя;

- фискальный номер документа;

- фискальный признак документа.

Все они доступны на оригинальном чеке.

В случае, если заинтересованное лицо — например, покупатель товара, обнаружит, что полученный им в магазине чек не прошел проверку — то он может сообщить об этом в ФНС. Как результат — такой человек станет одним из субъектов процедуры фискализации чека.

Резюме

По букве закона фискализация кассового аппарата — это процедура его ввода в эксплуатацию в соответствии с законодательством. Она входит в состав более масштабной процедуры — регистрации ККТ в ФНС (которая, в свою очередь, представляет собой совокупность отдельных процедур — например, фискализации фискального накопителя). После «фискализации» как ввода онлайн-кассы в эксплуатацию ФНС может осуществлять фискализацию как процедуру получения данных о выручке и расходах по кассе хозяйствующего субъекта. Эта процедура, в свою очередь, осуществляется на практике в рамках фискализации кассовых чеков — основных носителей таких данных.

Фискализация платежей (выручки и расходов) хозяйствующего субъекта ФНС может быть осуществлена и вне контекста процедур обмена между ним и ведомством данными, что отражены в фискальных документах по Закону № 54-ФЗ (как и кассовых документах вообще). Возможна, таким образом, существенно более широкая трактовка понятия «фискализации» — как любого действия уполномоченного государственного органа, направленного на обеспечение интересов исполнения государственного бюджета и положений законодательства, что регулируют использование казны и устанавливают правомочия ведомств в рамках реализации бюджетной политики страны. «Фискальные» действия в соответствии с такими правомочиями могут образовывать самые разные виды фискализации.

Можно ли найти товар по штрих-коду в интернете и что это может дать.

Можно ли найти товар по штрих-коду в интернете и что это может дать.

Прочитав ЭТУ СТАТЬЮ, узнаете в чем преимущества онлайн-кассы с эквайрингом.

Облачный сервис МойСклад https://onlain-kassy.ru/ispolzovanie/obzor/moj-sklad.html выполняет большое количество полезных функций и будет хорошим помощником любому предпринимателю.

Видео — фискализация кассы Эвотор 7.2:

Для успешного ведения бизнеса можно подобрать необходимое оборудование для , , , и других направлений предпринимательской деятельности.