Как можно подключить прием платежей для самозанятых, ИП и юридических лиц без онлайн-кассы

Вынужденное — в силу требований закона, использование контрольно-кассовой техники зачастую образует существенную статью расходов для предпринимателей. Есть несколько законных же способов отказаться от применения онлайн-касс, и при этом сохранить возможность вести прием платежей от клиентов различными способами как в офлайне, так и онлайн. Такие способы доступны в том числе для самозанятых, которые работают без онлайн-кассы и им не нужна дорогостоящая инфраструктура для расчетов.

Кому можно осуществлять прием платежей без онлайн-кассы

Строго говоря, только ИП и организации могут быть пользователями онлайн-касс. Обычные физические лица (в том числе, самозанятые, не зарегистрированные как ИП) — нет. Есть общее правило, установленное положениями п. 1 ст. 1.2 Закона от 22.05.2003 № 54-ФЗ (), в соответствии с которым контрольно-кассовая техника в обязательном порядке используется всеми организациями и предпринимателями при осуществлении ими расчетов. Но из этого правила много исключений — установленных тем же нормативным актом.

Данные исключения предусматривают 2 категории пользователей ККТ:

- те, кому нельзя пользоваться онлайн-кассами в принципе (даже при наличии желания);

- те, кто вправе не использовать ККТ.

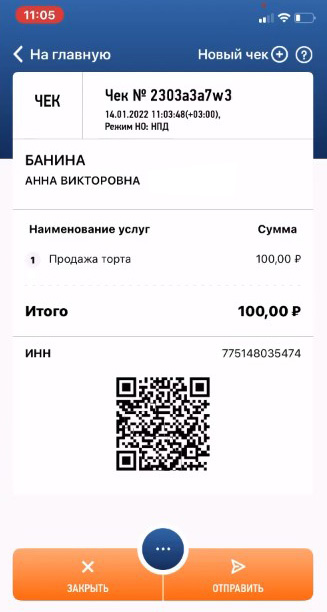

Как принимать оплату самозанятому за изготовление тортов на заказ

К числу ИП и организаций, кому нельзя использовать ККТ, относятся:

- как раз «самозанятые» ИП — плательщики налога на профессиональный доход (п. 2.2 ст. 2 Закона № 54-ФЗ);

- ИП и юридические лица, продающие товары с помощью механических устройств без электронных компонентов за монеты (п. 1.1 ст. 2 Закона № 54-ФЗ);

- ИП и юрлица, осуществляющие безналичные расчеты (за исключением расчетов с использованием электронного средства платежа с его предъявлением) с другими хозяйствующими субъектами (п. 9 ст. 2 Закона № 54-ФЗ).

Отметим, что если представитель ИП или юридического лица (как работник) придет в магазин и оплатит товар по карте, то магазин будет обязан выдать ему кассовый чек — как обычному посетителю.

В свою очередь, ККТ вправе не использовать (если посчитают нужным):

- ИП и юридические лица, осуществляющие виды деятельности, которые перечислены в п. 2 ст. 2 Закона № 54-ФЗ (например, продающие журналы и газеты, ведущие торговлю в киосках мороженым, оказывающие услуги по ремонту обуви и др.);

- ИП на ПСН, осуществляющие некоторые виды деятельности, а именно — те, которые отмечены в п. 2.1 ст. 2 Закона № 54-ФЗ (среди них нет, отметим, востребованных на патенте общепита и торговли — там ККМ нужны);

- ИП и юрлица, осуществляющие расчеты в труднодоступных местностях (п. 3 ст. 2 Закона № 54-ФЗ);

- ИП, продающие с рук или с лотка бумажные билеты в государственные или муниципальные театры (п. 14 ст. 2 Закона № 54-ФЗ).

Неиспользование контрольно-кассовой техники (в силу запрета или разрешения на то по закону) продавцом товаров и услуг означает, что он не выдает своим клиентам кассовые чеки — поскольку не использует соответствующего технического средства для их формирования. Однако, в ряде случаев он обязан выдавать клиентам документы, альтернативные чекам.

Что выдавать вместо кассового чека в случаях, когда разрешено работать без онлайн-кассы

То, какой документ выдается вместо кассового чека, зависит от основания, по которому продавец не применяет ККТ. Предусматривается:

- Выдача клиенту документа, содержащего реквизиты, указанные абз. 4-12 п. 1 ст. 4.7 Закона № 54-ФЗ.

Выдавать его обязаны не использующие ККТ:

- ИП на ПСН;

- ИП и юридические лица, работающие в труднодоступных местностях.

Указанные выше реквизиты аналогичны тем, что должны быть в кассовом чеке. Поэтому, предполагается, что соответствующий документ будет похож на такой чек. Но формировать его нужно не на онлайн-кассе. В этих целях можно использовать совершенно любой кассовый аппарат — как вариант, даже старого образца. Главное, чтобы на нем работал чековый принтер. И, конечно — была возможность настроить печать реквизитов с помощью подходящего программного обеспечения.

- Выдача «самозанятым» ИП чеков по правилам, установленным Законом от 27.11.2018 № 422-ФЗ.

Эти чеки (не являющиеся кассовыми — то есть, не попадающие под требования, установленные Законом № 54-ФЗ) в общем случае электронные. Они формируются через приложение «Мой налог» или через Личный кабинет плательщика НПД через браузер. Чеки отправляются клиенту на e-mail или иным способом (можно отправить просто ссылку на чек). Но при необходимости чек самозанятый может распечатать и вручить клиенту.

Отметим, что если ИП или юридическое лицо не пользуется ККМ на основании ведения деятельности по п. 2 ст. 2 Закона № 54-ФЗ, то выдачи каких-либо альтернативных чеку документов клиентам не требуется. Но это можно делать добровольно — чтобы повысить доверие со стороны клиентов. Добровольно оформляемая альтернатива чеку может выглядеть и как документ с реквизитами по ст. 4.7 Закона № 54-ФЗ, и как чек от самозанятого — на выбор самого поставщика товаров или услуг.

Вышеописанным законным вариантам неприменения ККТ есть своя альтернатива — использование ИП или юридическим лицом онлайн-кассы не своей, а оформленной на сторонний хозяйствующий субъект. Это может выйти дешевле содержания собственных ККМ.

Своя ККТ или взятая в аренду

Закон № 54-ФЗ по общему правилу предполагает наличие онлайн-кассы:

- в собственности ИП или юридического лица, которые проводят расчеты;

- в прямой аренде — когда касса физически находится в распоряжении продавца, который взял ее в пользование временно.

В соответствии с указанным общим правилом ККТ применяется строго по месту ведения расчетов. То есть, если расчет производится в обычном магазине — продуктовом, например, то на месте получения продавцом денежных средств в счет оплаты покупки обязательно должна стоять онлайн-касса. Своя или арендованная.

В свою очередь, есть варианты, при которых онлайн-касса может использоваться и вне места совершения расчетов. Тем самым образуется исключение из указанного выше правило. Это возможно в случае, если (п. 5.6 ст. 1.2 Закона № 54-ФЗ):

- расчет производится онлайн (при покупке в интернет-магазине);

- расчет производится вне торгового объекта или иного объекта (здания, помещения, участка), используемого в предпринимательской деятельности (исключение — использование терминала для продажи билетов, вендингового аппарата, к которым должна быть подключена онлайн-касса).

Типичный пример расчетов вне стационарного объекта — расчет с клиентом в такси или при доставке товара курьерской службой. В этом случае онлайн-касса необязательно должна использоваться на месте расчетов — доступ к ней можно организовать удаленно (через мобильное приложение). Сама касса может располагаться в офисе предприятия (или арендодателя ККМ).

В тех случаях, когда касса располагается не по месту расчетов, поставщик товара или услуги может использовать ККМ, которая оформлена на сторонний хозяйствующий субъект. При этом, она не арендуется — и в распоряжение продавца не попадает. Но, тем не менее, на ней могут быть сформированы кассовые чеки для его клиентов — в полном соответствии с Законом № 54-ФЗ. Рассмотрим далее, как эта схема выглядит на практике.

Прием платежей через агента

Смысл использования любой онлайн-кассы по Закону № 54-ФЗ — фискализация платежей. То есть, сбор данных по ним (сколько платежей было совершено, на какую сумму и когда) последующая их передача в Федеральную налоговую службу — в инспекцию, к которой приписан продавец. Особенность фискализации как процедуры передачи данных в ФНС в том, что российское законодательство не запрещает оказывать ее как услугу (или как часть иной услуги).

Как следствие, появляется вариант обеспечения фискализации платежей по Закону № 54-ФЗ при отсутствии собственной или арендованной онлайн-кассы — обращение к агенту, который занимается услугами по проведению фискализации. На его же стороне — зарегистрированные онлайн-кассы. Как агенты — с которыми продавец заключает договор на основании положений ГК РФ (в частности, применяется статья 1005 Кодекса – ), они производят действия от своего имени (но за счет принципала — то есть, продавца, который уплачивает им комиссию). Одно из таких действий — произведение фискализации платежей, совершаемых в пользу продавца, в соответствии с Законом № 54-ФЗ.

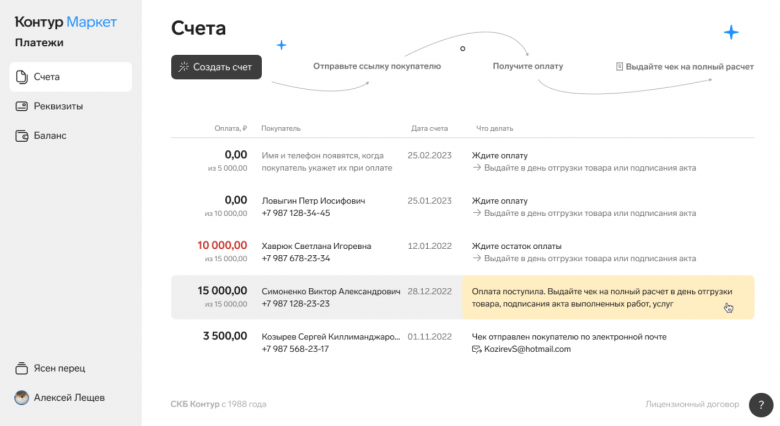

Сервис «Платежи» от Контура

Сервис «Платежи» () может быть востребован бизнесами, чья основная деятельность ведется по модели B2B, но иногда появляется необходимость принять оплату от физических лиц.

Другими словами, это случаи, когда «контрольно-кассовая техника не нужна, но бывают редкие сделки с физическими лицами, когда прием платежей от них невозможно законно оформить без ККТ» или «покупать (арендовать) и содержать (или платить ежемесячные платежи при аренде) свою (арендованную) ККТ не выгодно, но периодически она нужна».

Сервис «Платежи» работает по агентской схеме — в данном случае используется ККТ, которая оформлена на ООО «Контур НТТ».

В случае с применением «Платежей» от Контура — который выступает агентом в данном случае, прием оплаты от физлиц происходит по следующему алгоритму:

- Продавец товаров или услуг, обязанный применять ККТ по Закону № 54-ФЗ, регистрируется в «Платежах» в качестве пользователя данного сервиса.

- Продавец через интерфейсы «Платежей» формирует счет на оплату и передает его покупателю (клиенту).

- Покупатель оплачивает полученный счет онлайн (в этой процедуре не участвует продавец — процедуры организует Контур).

- Контур — как агент, обнаружив поступление денег по соответствующему счету, формирует «агентский» чек на своей ККТ и направляет его в электронном виде покупателю (клиенту).

В свою очередь, в течение 3-х дней Контур перечисляет деньги, фискализированные на его кассе, на счет зарегистрированного пользователя. Эта сумма, полученная от Контура как от хозяйствующего субъекта, не подлежит фискализации по Закону № 54-ФЗ.

Отметим, что в указанном чеке, передаваемом покупателю (клиенту), будут отражены:

- реквизиты продавца (пользователя «Платежей»);

- реквизиты ООО «Контур НТТ» как агента — на которого оформлена онлайн-касса.

Закон № 54-ФЗ позволяет выдавать покупателям либо бумажные чеки, либо электронные — оба типа чеков имеют равную юридическую силу. Таким образом, посредством применения «Платежей» продавец обеспечивает полное соответствие деятельности требованиям законодательства.

В случае применения «Платежей» продавец товаров или услуг не должен регистрироваться в ФНС в качестве пользователя онлайн-кассы. Все расходы, которые он будет иметь в данном случае — плата за доступ к «Платежам» (от 4900 рублей, до 5% от суммы расчета).

Важный нюанс: расчеты онлайн между поставщиком и клиентом не требуют затрат на эквайринг со стороны поставщика. Все издержки, связанные с проведением онлайн-платежей, берет на себя Контур.

Еще одно преимущество использования данного сервиса — оперативность подключения (которое можно произвести в течение дня, после — можно сразу выставлять счета покупателям).

Подробнее о сервисе «Платежи» можно посмотреть .

Сервис «Робочеки» от Робокасса

К числу известных агентских сервисов, обеспечивающих фискализацию по соответствующей схеме, можно отнести сервис «Робочеки» — .

Компания «Робокасса» — владелец сервиса, позиционирует его весьма оригинально — называя «настоящей бесплатной онлайн-кассой». В серьезности намерений данного бренда сомневаться не приходится — на рынке платежных сервисов он уже 19 лет, и действует он там более, чем конкурентоспособно.

Указывается, что «Робочеки» полностью соответствуют Закону № 54-ФЗ, сведения о платежах передаются в налоговую — и при этом покупать как таковую онлайн-кассу и фискальный накопитель не требуется.

Схема работает просто:

- интернет-магазин подключается к сервису «Робокасса», через него же — принимает платежи от покупателей;

- при платеже задействуется сервис «Робочеки», обеспечивающий фискализацию платежа через онлайн-кассы, зарегистрированные на «Робокассу» (сведения о платеже передаются Оператору фискальных данных, оттуда — в ФНС);

- клиенту направляется электронный чек.

Сервис «Робочеки» не совместим:

- с офлайн-торговлей (в том числе через пункты самовывоза);

- с курьерской доставкой силами штатных курьеров.

Таким образом, основная его целевая аудитория — продавцы товаров и услуг онлайн.

За пользование сервисом уплачивается комиссия. Ее размер зависит зависят от способа платежа. Если это карта — VISA, MasterCard, Мир, то комиссия, в зависимости от конкретного тарифа, составит 2,7-3,9%. Если это электронно-платежная система, то размер комиссии составит от 3,3%.

Все условия и размеры комиссий сервиса «Робокасса» указаны в едином договоре — .

Не берутся деньги:

- за саму онлайн-кассу, ее обслуживание;

- за фискальный накопитель;

- за регистрацию кассы в ФНС, оформление договора с ОФД.

«Робокасса» выступает в роли агента, при этом в чеке фиксируется ИНН продавца — что является прямым требованием законодательства (п. 1 ст. 4.7 Закона № 54-ФЗ). При необходимости можно формировать по транзакции два чека — предоплатный и тот, что выдается клиенту после доставки товара (или после оказания услуг). Полезно ознакомиться с недавними рекомендациями ФНС по составлению двух чеков в подобных случаях — они приведены в письме ФНС России от 15.11.2021 № АБ-3-20/7479@ — .

Основными пользователями «Робочеков» можно назвать начинающих предпринимателей — которым проще заплатить комиссию, чем заниматься вопросами установки и обслуживания ККМ.

В свою очередь, есть еще одна крупнейшая категория поставщиков товаров и услуг, которые не используют свою кассу — самозанятые. Они, как мы уже знаем, в принципе не обременены необходимостью содержать кассы, однако, им нужно иметь возможность принимать платежи от клиентов разными способами.

Рассмотрим основные из них — приспособленные к обеспечению приема оплаты офлайн (как в обычном магазине) и онлайн.

Прием платежей для самозанятых через NFC телефона или СБП при расчетах офлайн

Самозанятый, точно так же, как и хозяйствующие субъекты, использующие онлайн-кассы, может принимать оплату, взаимодействуя непосредственно с клиентом, наличными и по «безналу». Если первый вариант крайне прост в своем осуществлении (главное — не забывать выдавать чеки через приложение «Мой налог»), то в случае с безналичной оплатой могут наблюдаться нюансы, которые следует учесть.

Основная сложность здесь — в затруднительном оформлении самозанятым классического эквайринга, то есть, договора с банком, по которому обеспечивается прием платежей по картам (или схожими альтернативными способами — например, с помощью платежных систем Apple Pay или Google Pay) через терминал.

Дело в том, что, несмотря на отсутствие прямых законодательных ограничений на заключение эквайринговых договоров с самозанятыми, современные банки пока что не слишком готовы рисковать — допуская такое заключение на регулярной основе. Формальным требованием к заключению таких договоров является наличие у клиента расчетного счета.

А самозанятый — как обычное физическое лицо, оформить на себя расчетный счет не может просто потому, что по законодательству расчетные счета открываются только на юридических лиц, ИП и лиц, занимающиеся частной практикой (адвокаты, оценщики, нотариусы и др.) (п. 2.3 Инструкции Банка России от 30.05.2014 № 153-И). Таким образом, по общему правилу банк отказывает самозанятому, не зарегистрированному как ИП, в оформлении договора эквайринга.

В свою очередь, если самозанятый работает не как простое физическое лицо, а как ИП, то проблема практически исчезает — поскольку для предпринимателя банк будет готов открыть расчетный счет, а затем и эквайринг. Система налогообложения (в данном случае, налог на профессиональный доход) на перспективы такого открытия, как правило, не влияет.

Если нет доступа к эквайрингу (в том числе если главная тому причина — неготовность самозанятого регистрироваться как ИП), то продавец на НПД может принимать платежи по «безналу» через NFC телефона или систему СБП.

Через Систему быстрых платежей (СБП)

Ее особенность — в возможности обеспечивать прием платежей без использования специальных терминалов, подобных эквайринговым. Для получения оплаты от клиента можно применить любой, даже самый бюджетный смартфон. На нем при расчете отображается QR-код, в котором зашифрованы данные о покупке. Его сканирует покупатель (используя приложение или альтернативное ему от другого банка), затем — подтверждает оплату через приложение от своего банка. Деньги, полученные при оплате через СБП, практически сразу зачисляются на счет самозанятого.

Платеж, таким образом, требует наличия у покупателя:

- смартфона с установленным приложением СБПэй (и с работающим интернетом);

- банковского приложения, в котором настроена оплата с имеющегося банковского счета (карты).

Если есть только банковская карта, то через СБП платеж провести нельзя, поскольку это все же не эквайринг.

При приеме оплаты через СБП комиссия значительно ниже эквайринговой. В отношении товаров повседневного спроса с каждого платежа удерживается 0,4%, по остальным (то есть, по услугам тоже) — 0,7%.

Самое примечательное, что в соответствии с государственной программой поддержки СБП (регулируемое постановлением Правительства России от 30.06.2021 № 1103) продавцам в статусе малых и средних предприятий комиссия полностью возмещается — если платежи совершены в период с 01.07.2021 года по 01.07.2022 года. Но нужно иметь в виду, что самозанятые, не зарегистрированные как ИП, не являются субъектами малого и среднего бизнеса. Поэтому, под указанную привилегию не попадают.

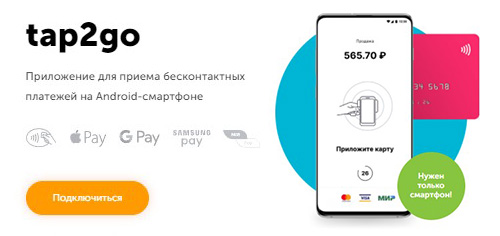

Используя альтернативный эквайринг через NFC телефона

В таких случаях прием платежей самозанятый осуществляет без терминала и заключения классического договора с банком.

Опять же, предполагается обращение к специализированным агентам — которые будут обеспечивать прием оплаты самозанятым, используя собственную инфраструктуру (в том числе для эквайринга).

Данный вид сервиса — достаточно новый и пока не слишком распространен. Все же классические эквайринговые терминалы пока занимают прочные позиции на рынке. Тем не менее, благодаря развитию технологий, альтернативные решения постепенно внедряются в розницу. В том числе благодаря все большей распространенности самозанятых как активных участников рынка.

Пример сервиса, обеспечивающего эквайринг для самозанятого без заключения классического договора с банком — сервис (функционирующий на базе технологии ) от компании 2can, одного из лидеров российского рынка платежных инструментов. Он представляет собой приложение для приема платежей по картам с помощью обычного смартфона на Android — аналогично оплате через СБП. Классический эквайринговый терминал не задействуется.

В рамках данной схемы не предусматривается чтение чипа карты — нужно, чтобы она была бесконтактной, функционирующей через NFC. Но таких карт сейчас в России более, чем достаточно (есть данные, что более 80% безналичных платежей в нашей стране — бесконтактные).

Поэтому, у современного клиента самозанятого практически наверняка найдется в распоряжении подходящая карта. По крайней мере, с вероятностью намного большей, чем вероятность наличия у клиента средств для проведения платежа через СБП. Безусловно, через приложения tap2go также возможен прием оплаты с помощью платежных систем Apple Pay, Google Pay и их аналогов.

Видео – прием платежей для самозанятых через NFC телефона с помощью сервиса tap2go:

Процедура расчетов через tap2go никак не будет отличаться о той, что осуществляется при приеме оплаты по карте с помощью обычного эквайрингового терминала. Клиент может даже и не заподозрить, что расплатился картой через что-то, альтернативное терминалу. В крайнем случае, можно объяснить, почему это все же не терминал, а смартфон — и убедить его в безопасности транзакции.

Отметим, что тарифы от tap2go для эквайринга через смартфон заметно выше расценок за транзакции в СБП. Стандартная ставка — 2,3%. Но есть пониженные — например, в размере 1,3%.

Совершенно очевидно, что на одном смартфоне самозанятому можно объединить оба способа приема платежей — и через СБП, и через NFC. Наличные он и так принимать сможет. В итоге — в его распоряжении будет практически полноценная касса в виде смартфона, и при этом с минимальными финансовыми издержками.

Безусловно, сервисы, подобные tap2go, могут быть востребованы и индивидуальными предпринимателями и юридическими лицами — заинтересованными в экономии на издержках по эквайрингу. Однако, самозанятые отнесены сервисом к числу целевых клиентов.

Теперь — о способах приема платежей для случаев, когда с самозанятыми рассчитываются онлайн.

Онлайн платежная система для самозанятых

Инфраструктура для приема платежей онлайн — технологически сложна сама по себе. Поэтому, даже при большом желании самозанятому лучше даже не пытаться самостоятельно «запрограммировать» необходимый инструментарий. И воспользоваться услугами специализированных агрегаторов. К числу самых известных из них можно отнести:

- Сервис ЮКасса ().

Обеспечивает прием самозанятыми платежей онлайн:

- по картам;

- через Apple Pay, Google Pay;

- через электронно-платежные системы;

- через интернет-банкинг;

- по балансу на телефонном номере.

Также реализован прием оплаты наличными через терминалы. Есть B2B-платежи (от одного хозяйствующего субъекта в пользу другого). Правда, самозанятые могут получать оплату только от физических лиц. В случае с самозанятыми также обеспечивается — не считая приема оплаты указанными выше средствами:

- выставление счетов клиентам;

- прием оплаты на банковские карты;

- отслеживание истории платежей;

- регистрация пользователя в качестве самозанятого в ФНС посредством сервиса ЮSelf.

Видео – как самозанятому можно принимать платежи через сервис ЮКасса:

Обеспечивается формирование чеков по Закону № 422-ФЗ — в качестве альтернативы процедуры их выдачи через приложение «Мой налог». Можно передавать их покупателям через SMS или на e-mail.

Модули ЮКассы могут устанавливаться на сайт интернет-магазина. Если сайта нет, то можно выставлять клиентам счета, сформированные с помощью сервиса, через любые каналы онлайн. Например — через соцсети.

Тарификация для самозанятых — от 3,5% (по картам). Комиссия взимается только за успешные платежи. Важный нюанс: по общему правилу самозанятый может принять по картам оплату на сумму не более 100 тыс. рублей в месяц.

Есть возможность использовать тестовый аккаунт для проверки функционала сервиса.

Видео – как подключить сервис ЮКасса:

- Сервис PayMaster ().

Его особенность — в наличии функционала для приема самозанятыми оплаты онлайн через Систему быстрых платежей. Можно, таким образом, быстро настроить расчеты через СБП и сторонние способы — банковские карты, электронно-платежные системы, в режиме «одного окна». Базовый тариф для оплаты по картам — 2,95%.

В Личном кабинете пользователя формируются отчеты по транзакциям со статистикой. Сервис обеспечивает прием оплаты только через сайт. Он должен быть на русском языке, содержать полное описание продаваемых товаров (услуг) с ценами в рублях.

- Self.PayAnyWay ().

Сервис берет комиссию только при выводе денежных средств. Обеспечивается прием оплаты в том числе через СБП. Тарифы — одни из самых минимальных на рынке интернет-эквайринга. Комиссия при получении оплаты по карте онлайн — 2,7% (при обороте от 3 млн. рублей — 2,5%).

Предполагается подключение сайта к сервису через одну из популярных CMS-платформ (всего их поддерживается более 100). Однако, реализована также онлайн-витрина: ссылку на нее можно передавать покупателям тем или иным способом. Через Личный кабинет возможно формирование счетов на оплату и их рассылка покупателям — через мессенджеры, SMS или на e-mail.

Резюме

Самозанятые (как ИП, так обычные граждане), а также некоторые категории ИП и юрлиц не используют онлайн-кассы. Покупателям они выдают альтернативные кассовым чекам документы — в соответствии с регулирующим нормативным актом. Самозанятые — электронные чеки по Закону № 422-ФЗ, формируемые через приложение «Мой налог».

Любой хозяйствующий субъект может принимать оплату по картам по договорам эквайринга. Самозанятые (не являющиеся ИП) — не могут, поскольку банки готовы заключать такие договоры только с ИП и юрлицами, у которых есть расчетные счета. Но есть альтернатива эквайрингу — прием оплаты через Систему быстрых платежей.

Если бизнес не освобожден от обязательного применения онлайн-касс, то можно «заказать» функционал по фискализации платежей у стороннего агента. Вариант допустим при ведении продаж онлайн — поскольку обычные офлайновые расчеты требуют наличия ККТ, зарегистрированной по месту их проведения.

Современные технологии позволяют реализовать эквайринг в смартфоне — без использования традиционного терминала для чтения карт. Данный способ приема оплаты становится доступным в том числе для самозанятых — в дополнение к СБП.

Новые правила торговли позволяют покупателям получать информацию о товарах любым способом, в том числе и путем их фотографирования в магазине.

Новые правила торговли позволяют покупателям получать информацию о товарах любым способом, в том числе и путем их фотографирования в магазине.

В каких случаях предпринимателю может пригодится в его работе электронная система СБИС.

Если покупатель нечаянно разбил товар в магазине https://onlain-kassy.ru/normativ/kom/razbil-tovar-v-magazine.html обязан ли он за него платить.

Для успешного ведения бизнеса можно подобрать необходимое оборудование для , , , и других направлений предпринимательской деятельности.